Zuletzt aktualisiert am 5. Mai 2023 von Tools-for-Trader

In diesem Artikel werden wir die wichtigsten Bestandteile einer Kapitalflussrechnung (Cashflow Statement) aufschlüsseln und dich mit Wissen ausstatten, um fundierte das Cashflow-Statement eines Unternehmens zu analysieren. Egal, ob du ein Unternehmer oder ein angehender Investor bist. Die Feinheiten einer Kapitalflussrechnung zu verstehen, ist wichtig, um die finanzielle Gesundheit und Nachhaltigkeit eines Unternehmens zu beurteilen.

Inhalt

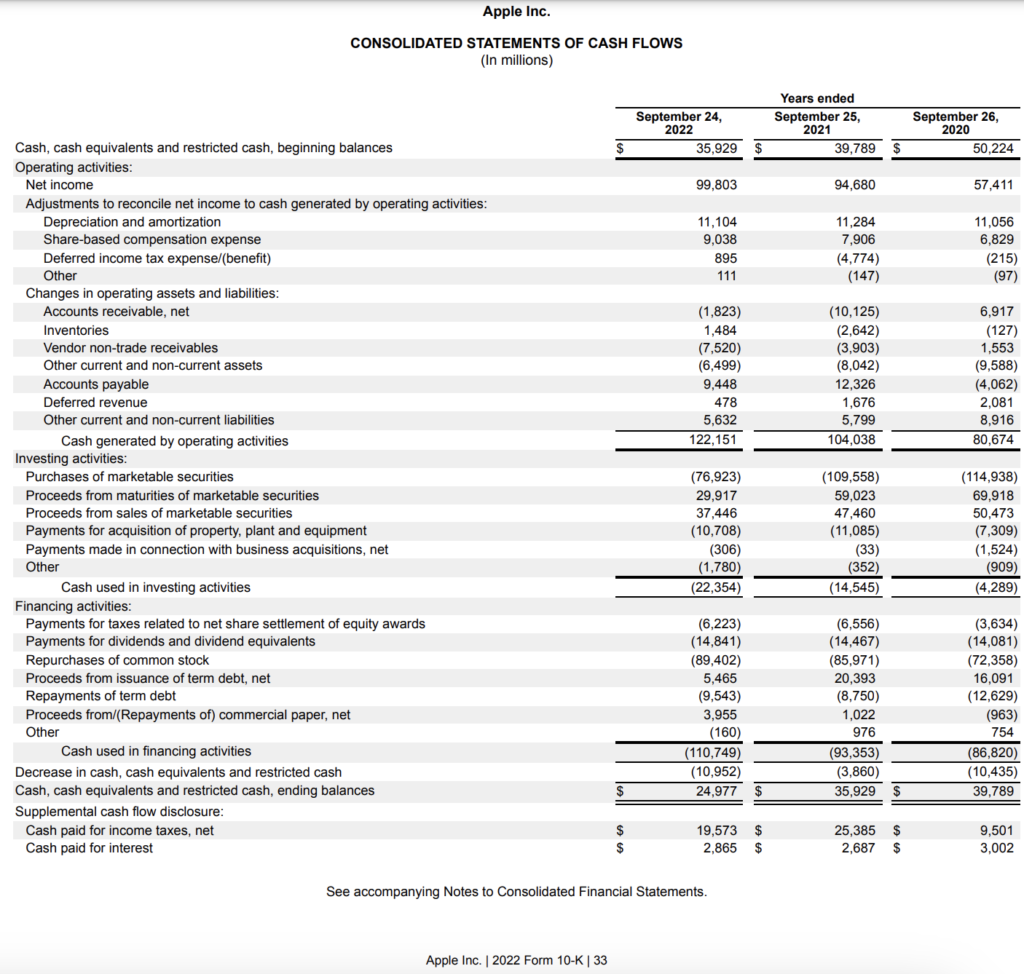

Einführung in die Analyse der Kapitalflussrechnung

Eine Kapitalflussrechnung ist eine Momentaufnahme der Mittelzu- und -abflüsse eines Unternehmens in einem bestimmten Zeitraum. Sie ist ein wichtiges Finanzdokument, das dir hilft, die Liquidität, die Zahlungsfähigkeit und die finanzielle Gesamtleistung eines Unternehmens zu beurteilen. Durch die Analyse der Kapitalflussrechnung erhältst du Einblicke in die Erzeugung, Beschaffung und Verwendung von Barmitteln und kannst so fundierte Entscheidungen treffen.

Die drei wichtigsten Abschnitte einer Kapitalflussrechnung

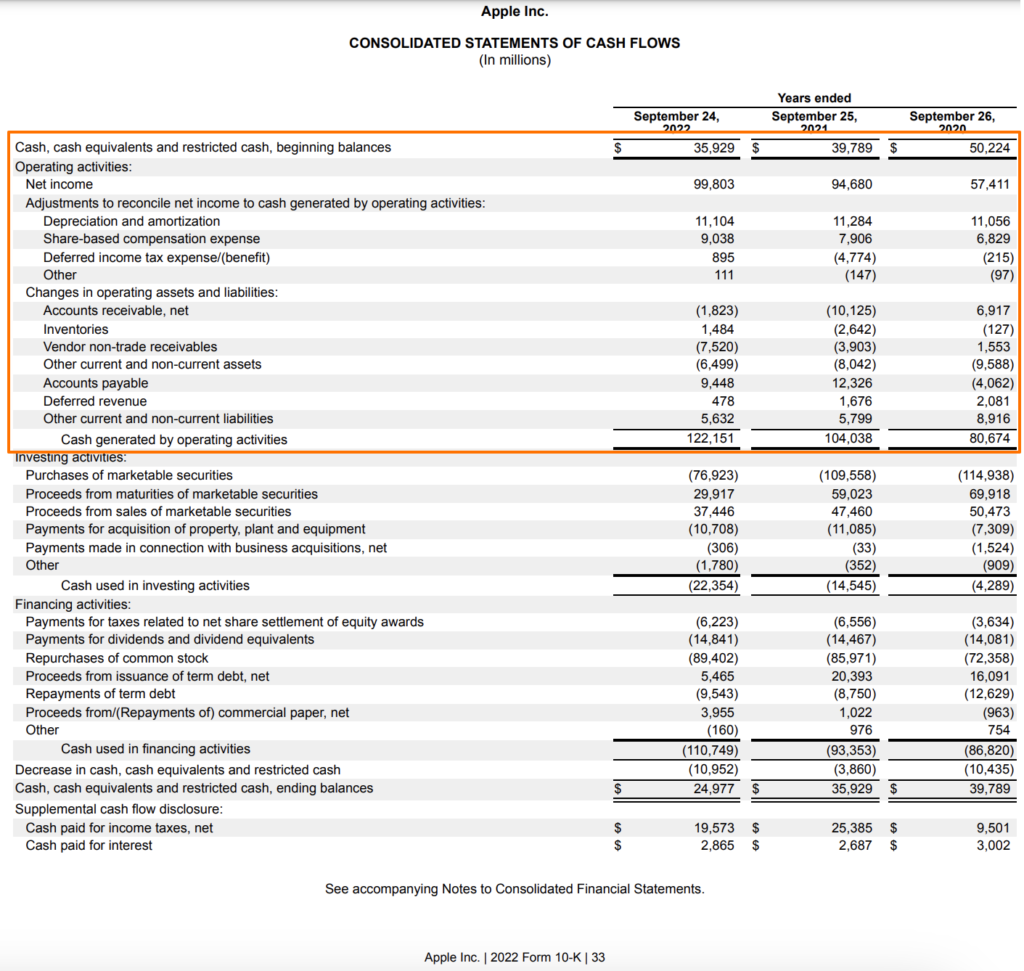

A. Betriebliche Aktivitäten: Der Motor des Unternehmens

Der Abschnitt über die betriebliche Tätigkeit (Operating Activities) zeigt die Zahlungsströme, die sich aus den Hauptgeschäften eines Unternehmens ergeben. Er umfasst Einnahmen aus Verkäufen, Zahlungen an Lieferanten, Betriebsausgaben und andere Aktivitäten im Zusammenhang mit dem Tagesgeschäft. Dieser Abschnitt ist ein wichtiger Indikator dafür, ob ein Unternehmen in der Lage ist, einen positiven Cashflow aus seinem Kerngeschäft zu erwirtschaften.

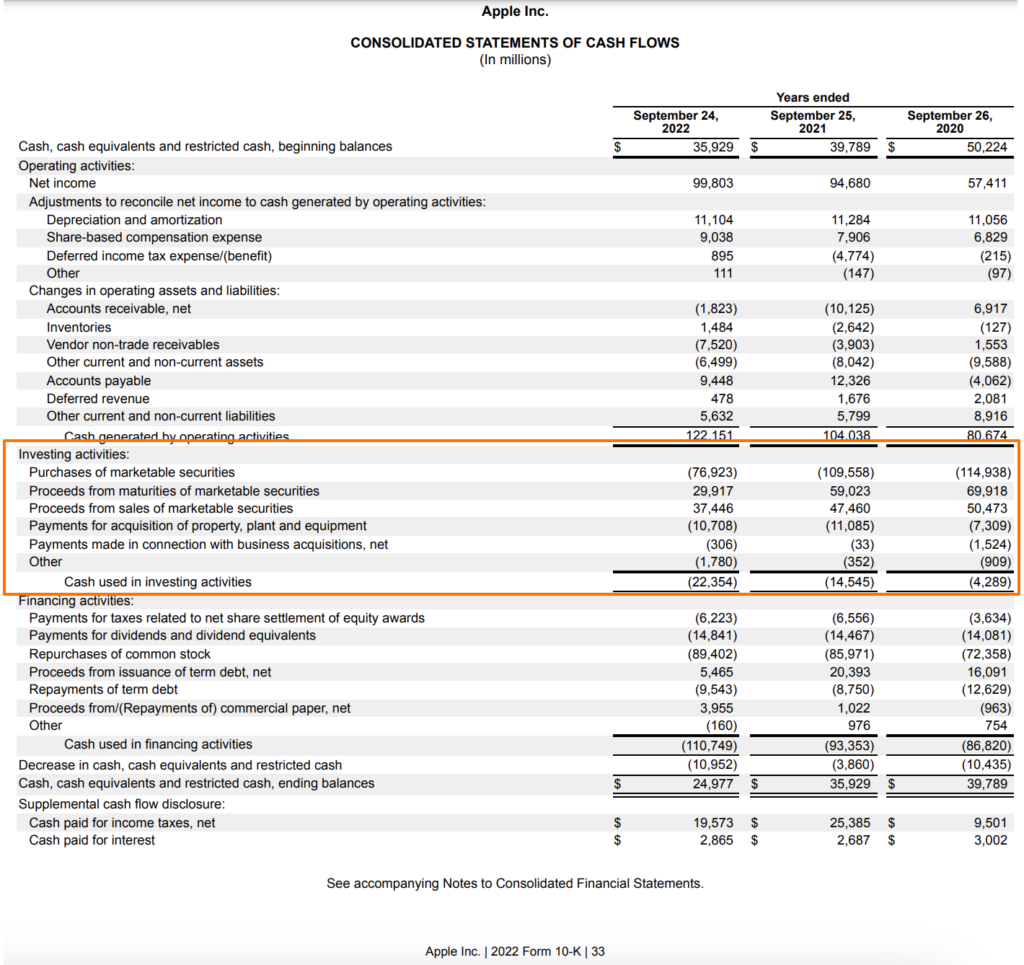

B. Investitionstätigkeit: Bauen für die Zukunft

Der Abschnitt über die Investitionstätigkeit konzentriert sich auf den Kauf oder Verkauf von langfristigen Vermögenswerten wie Sachanlagen sowie auf Investitionen in andere Unternehmen oder Wertpapiere. Ein positiver Cashflow in diesem Abschnitt deutet darauf hin, dass ein Unternehmen aktiv in sein Wachstum und seine Expansion investiert, während ein negativer Cashflow auf Desinvestitionen oder einen konservativen Ansatz bei Investitionen hinweisen kann.

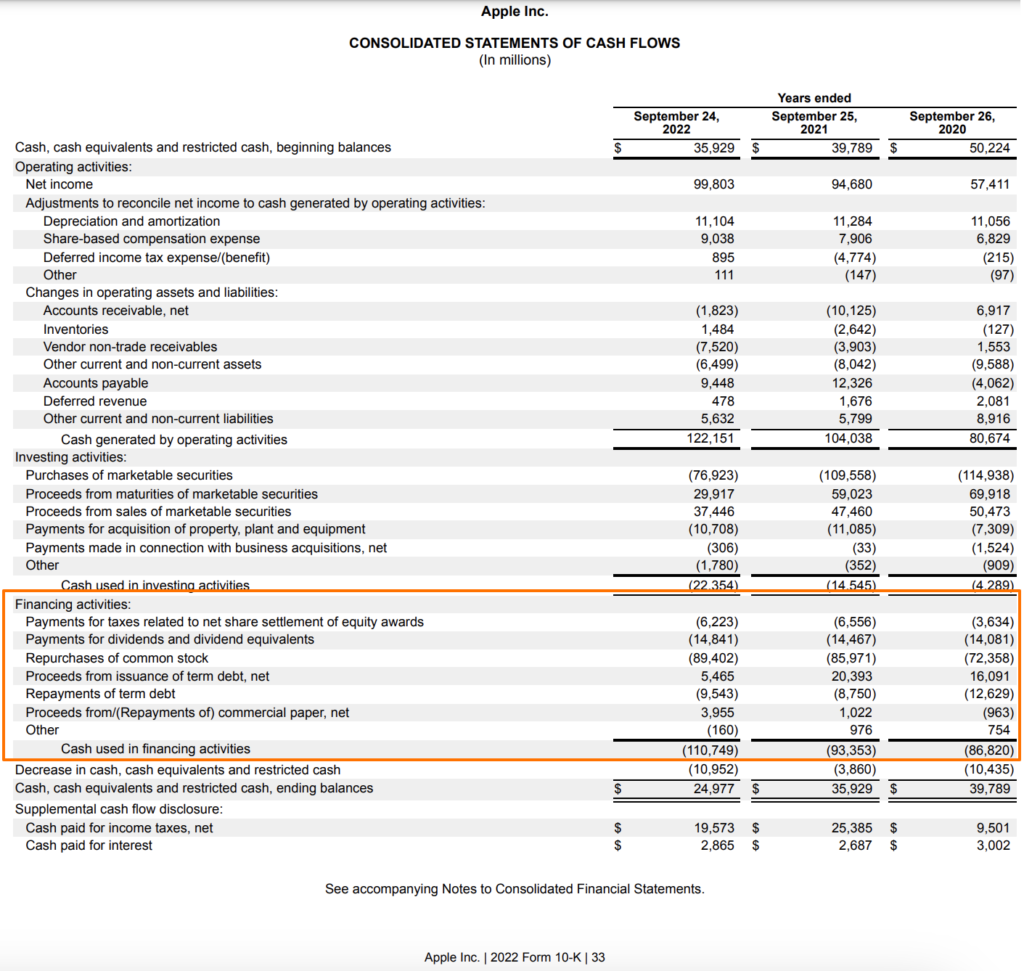

C. Finanzierungstätigkeiten: Die Finanzierung des Unternehmens

Im Abschnitt Finanzierungstätigkeit werden die Zahlungsströme im Zusammenhang mit der Kapitalstruktur des Unternehmens dargestellt. Dazu gehören Erlöse aus der Ausgabe oder Rückzahlung von Fremdkapital, Eigenkapitalfinanzierung, Dividendenzahlungen und andere Finanzierungsaktivitäten. Die Analyse dieses Abschnitts hilft dir zu verstehen, wie ein Unternehmen Mittel aufnimmt und seine finanziellen Verpflichtungen verwaltet.

Auswertung der Kapitalflussrechnung

A. Cash Flow aus der Geschäftstätigkeit (CFO): Ein Maß für die betriebliche Stärke

Der operative Cashflow (CFO) ist eine wichtige Kennzahl, die Aufschluss darüber gibt, ob ein Unternehmen in der Lage ist, Barmittel aus seinem Kerngeschäft zu generieren. Um den CFO zu berechnen, gehst du vom Nettogewinn aus und bereinigst ihn um nicht zahlungswirksame Aufwendungen, Veränderungen im Betriebskapital und andere betriebliche Aktivitäten. Ein positiver CFO deutet auf ein gesundes Unternehmen hin, das ausreichend Barmittel aus seiner Geschäftstätigkeit erwirtschaftet.

B. Cashflow aus Investitionstätigkeit (CFI): Bewertung von Kapitalinvestitionen

Der Cashflow aus der Investitionstätigkeit (CFI) gibt Aufschluss über die Investitionsausgaben und die Investitionstätigkeit eines Unternehmens. Ein positiver Cashflow in diesem Abschnitt deutet darauf hin, dass das Unternehmen in sein zukünftiges Wachstum investiert, während ein negativer Cashflow auf erhebliche Mittelabflüsse für den Kauf von Vermögenswerten oder Investitionen hinweisen kann.

C. Cashflow aus Finanzierung (CFF): Analyse von Finanzierung und Verschuldung

Der Cashflow aus der Finanzierung (CFF) gibt Aufschluss über die Kapitalstruktur eines Unternehmens und darüber, wie es seinen Betrieb finanziert. Ein positiver Cashflow in diesem Abschnitt deutet darauf hin, dass das Unternehmen Mittel durch Finanzierungstätigkeiten aufnimmt, während ein negativer Cashflow auf Schuldentilgung oder Dividendenzahlungen hindeutet.

Analyse von Kennzahlen und Indikatoren einer Kapitalflussrechnung

A. Operative Cashflow-Kennzahl: Bewertung der Cash-Generierung

Die operative Cashflow-Quote misst die Fähigkeit eines Unternehmens, Barmittel aus dem operativen Geschäft im Verhältnis zum Nettoumsatz zu erwirtschaften. Sie wird berechnet, indem der CFO durch den Nettoumsatz geteilt wird, und ist ein wertvoller Indikator für die betriebliche Effizienz und Nachhaltigkeit eines Unternehmens.

B. Freier Cashflow: Bewertung der finanziellen Flexibilität

Der freie Cashflow ist die Liquidität, die nach Deckung der Investitionsausgaben für den Erhalt und das Wachstum des Unternehmens verbleibt. Er wird berechnet, indem die Investitionsausgaben vom CFO abgezogen werden. Ein positiver Free Cashflow bedeutet, dass ein Unternehmen über überschüssige Barmittel verfügt, die es in Wachstumsinitiativen investieren, Schulden zurückzahlen oder Dividenden an die Aktionäre ausschütten kann. Ein negativer freier Cashflow kann dagegen auf einen Bedarf an externer Finanzierung oder auf mögliche finanzielle Engpässe hinweisen.

C. Cash Flow Coverage Ratios: Bewertung der Schuldentilgungskapazität

Cashflow-Deckungsquoten helfen dabei, die Fähigkeit eines Unternehmens zu beurteilen, seine Schulden zu bedienen. Zwei häufig verwendete Kennziffern sind der Schuldendienstdeckungsgrad (DSCR) und der Zinsdeckungsgrad (ICR). Die DSCR misst die Fähigkeit eines Unternehmens, genügend Barmittel zu erwirtschaften, um seine Schulden zurückzuzahlen, während die ICR die Fähigkeit bewertet, die Zinsausgaben zu decken. Höhere Quoten deuten auf eine stärkere Fähigkeit zur Schuldentilgung hin und sind in der Regel vorteilhafter.

Beispiele aus der Praxis und praktische Analyse für eine Kapitalflussrechnung

Veranschaulichen wir die bisher besprochenen Konzepte anhand eines hypothetischen Szenarios mit ABC Manufacturing, einem fiktiven Unternehmen.

Im Laufe des Jahres erwirtschaftete ABC Manufacturing einen Nettogewinn von 2.500.000 $. Das Unternehmen meldete 150.000 $ Abschreibungsaufwand, 50.000 $ Amortisierungsaufwand und einen Anstieg der Forderungen um 20.000 $. Außerdem wurden Vorräte in Höhe von 10.000 $ abgeschrieben.

Um den Cashflow aus der Geschäftstätigkeit (CFO) zu berechnen, beginnen wir mit dem Nettogewinn von 2.500.000 USD und addieren die Ausgaben für Abschreibungen (150.000 USD) und Amortisation (50.000 USD). Dann ziehen wir den Anstieg der Forderungen aus Lieferungen und Leistungen (20.000 USD) und die Abschreibungen auf Vorräte (10.000 USD) ab. Daraus ergibt sich ein CFO für ABC Manufacturing von 2.570.000 $.

Als Nächstes nehmen wir an, dass ABC Manufacturing 500.000 $ in neue Anlagen investiert und im Laufe des Jahres Investitionen im Wert von 200.000 $ erworben hat. Daraus ergibt sich ein Cashflow aus Investitionen (CFI) von -$700.000.

Schließlich zahlte ABC Manufacturing langfristige Schulden in Höhe von 300.000 USD zurück und schüttete 100.000 USD als Dividende an die Aktionäre aus. Der Cashflow aus der Finanzierung (CFF) beträgt -400.000 USD.

Bei der Analyse der Kapitalflussrechnung von ABC Manufacturing stellen wir einen positiven Cashflow aus dem operativen Geschäft (CFO) von 2.570.000 USD fest, was darauf hindeutet, dass das Unternehmen mit seinem Kerngeschäft Geld verdient. Der negative Cashflow aus der Investitionstätigkeit (CFI) deutet auf erhebliche Kapitalausgaben und Investitionen hin. Der negative Cashflow aus der Finanzierung (CFF) deutet auf Schuldentilgung und Dividendenausschüttungen hin.

Betrachtet man die Cashflow-Deckungsquoten, so deutet der starke CFO von ABC Manufacturing darauf hin, dass das Unternehmen in der Lage ist, seine Schulden zu bedienen. Es sollten jedoch weitere Analysen durchgeführt werden, um die Gesamtfinanzlage des Unternehmens zu beurteilen und seine langfristige Tragfähigkeit zu bewerten.

Fazit und Schlussfolgerung

Die Analyse einer Kapitalflussrechnung ist eine grundlegende Fähigkeit für Investoren, Unternehmer und Finanzfachleute. Wenn du die wichtigsten Abschnitte und Kennzahlen einer Kapitalflussrechnung kennst, erhältst du wertvolle Einblicke in die finanzielle Gesundheit, die betriebliche Effizienz und die Fähigkeit eines Unternehmens, seinen Verpflichtungen nachzukommen.

Vergiss nicht, die Kapitalflussrechnung in Verbindung mit anderen Finanzberichten, wie der Gewinn- und Verlustrechnung und der Bilanz, zu bewerten, um eine umfassende Beurteilung zu erhalten. Die regelmäßige Überwachung und Analyse der Kapitalflussrechnung kann dir helfen, fundierte Entscheidungen zu treffen, potenzielle Risiken zu erkennen und Wachstumschancen zu nutzen.

Mit dem Wissen und den Instrumenten zur effektiven Analyse einer Kapitalflussrechnung kannst du dich sicher in der Finanzwelt bewegen und solide finanzielle Entscheidungen für dein Unternehmen oder dein Investitionsportfolio treffen.