Bist du auf der Suche nach den besten ETFs für den Optionshandel? Dann ist dieser Artikel genau das Richtige für dich!

Um mit dem Verkauf von Optionen als Stillhalter ein regelmäßiges Einkommen zu generieren, stellen wir uns gerade zu Beginn der Reise in die Optionswelt immer wieder die Frage nach einem geeigneten Basiswert, der veroptionierbar ist. Daher schauen wir in diesem Beitrag für die Suche nach einem passenden Basiswert gemeinsam in die Welt der ETFs. ETFs haben in den letzten Jahren einen immensen Kapitalzufluss erlebt, sodass sich hier einige ETFs auch gut zum Schreiben von Optionen eignen. Hinzu kommt, dass sich mittels ETFs recht einfach ein Portfolio aus unkorrelierten Werten zusammen stellen lässt. Dies hilft, Klumpenrisiko zu reduzieren und die Volatilität des Gesamtportfolios zu reduzieren.

In diesem Artikel schauen wir uns also passende Basiswerte für das Schreiben von Optionen in Form von ETFs an. Wir klären zunächst die Frage, welche Kriterien erfüllt sein sollten, damit ein Basiswert, hier speziell ein ETF, für den Optionshandel infrage kommt. Danach stellen wir einige ETFs vor, die sich gut für den Optionshandel eignen. Zum Schluss findest du noch eine Kollelationsmatrix, die dir hilft ein möglichst unkorreliertes Portfolio aus Optionen dieser ETFs zusammenzustellen.

Los geht’s mit den Kriterien zur Auswahl eines ETFs als Basiswert für den Optionshandel.

Inhalt

Wann ist ein ETF überhaupt für den Optionshandel geeignet?

Damit ein Basiswert (hier ETF) überhaupt für den Optionshandel infrage kommt, sollte dieser bestimmte Kriterien erfüllen. Diese dienen dazu, dass wir mit dem ETF möglichst optimal traden können. Wir gehen diese im Folgenden Schritt für Schritt durch.

Verfügbarkeit von Optionen

Klingt logisch. Ohne verfügbare Optionen, kein Optionshandel. Nicht auf allen ETFs werden Optionen gehandelt. Daher ist dies erstmal die Grundvoraussetzung für den Optionshandel.

Ausreichend Liquidität unterschiedlicher Strikes

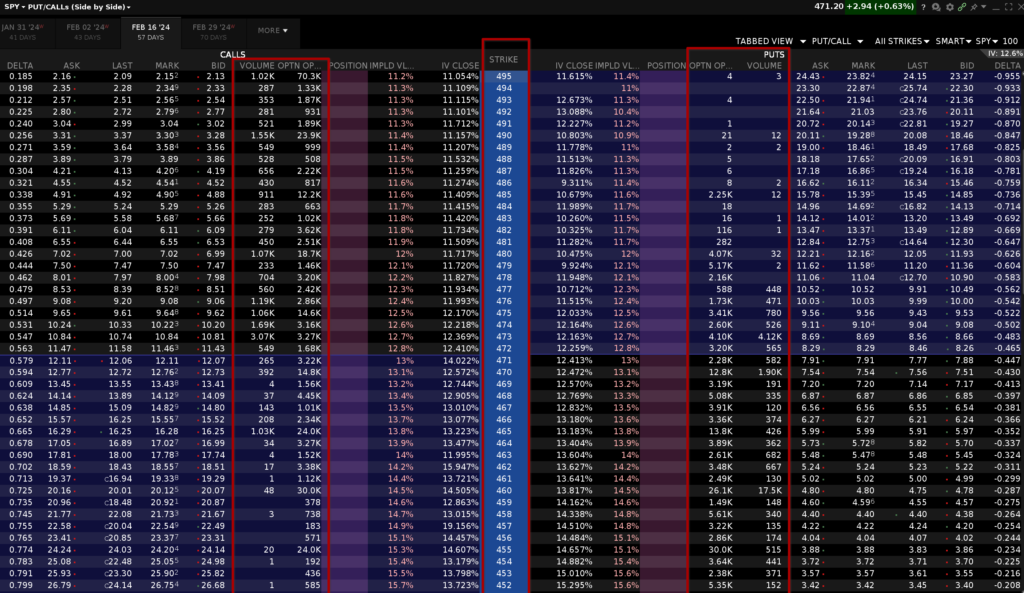

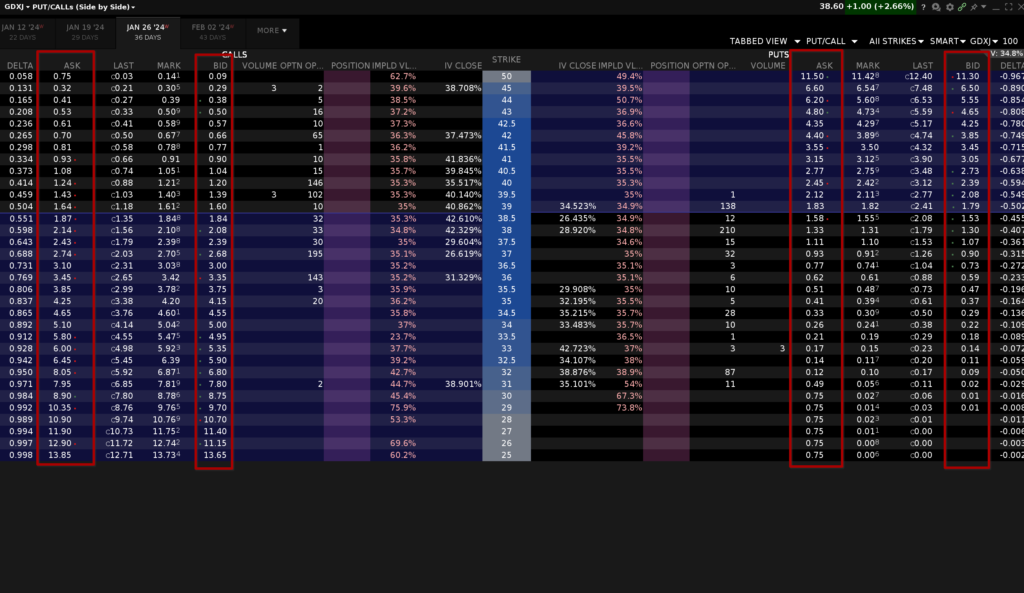

Sind Optionen für den ETF verfügbar, so sollten wir uns als Nächstes anschauen, für welche Optionsstrikes Optionen gehandelt wurden und wie liquide diese sind. Anhand des Beispiels des SPY ETF sehen wir Strikes im Abstand von einem Dollar. Viele dieser Strikes des SPY wurden bereits 2 Stunden nach Handelsbeginn zu hunderten bzw. tausenden gehandelt (Volume). Außerdem bestehen bei den wichtigsten Strikes tausende offene Optionspositionen (Open Interest).

Der SPY ETF hat einen extrem liquiden Optionsmarkt. Bei vielen ETFs, die ich später vorstelle ist die Liquidität deutlich geringer. Hier hilft dann ein Blick auf die Bid Ask Spreads.

Enge Bid-Ask Spreads

Bei Optionen auf ETFs, die nicht über so einen extrem liquiden Optionsmarkt verfügen, wie der SPY, hilft ein Blick auf den Spread zwischen Bid und Ask. Der Bid-Ask Spread ist die Spanne an Betrag, den ich verlieren würde, wenn ich die Option unmittelbar nach dem Kauf wieder verkaufe. Oder auch umgekehrt. Ist dieser Spread sehr groß, so verliere bereits durch den einfachen Handel Geld, ohne dass sich der Kurs bewegt hat.

Bei viele ETFs stellen Market-Maker aber bereits enge Spreads zur Verfügung, sodass der Handel meiner Meinung nach trotzdem gut funktioniert. Daher solltest du die handelbarkeit nicht ganz alleine vom Open Interest oder vom Handelsvolumen abhängig machen.

Der ETF sollte über Optionen mit vielen unterschiedlichen Laufzeiten verfügen

Damit wir ein regelmäßiges Einkommen mit dem Verkauf von Optionen generieren können, sollte der ETF über liquide Optionen mit vielen unterschiedlichen Laufzeiten verfügen. Verfügt der ETF sogar über wöchentlich auslaufende Optionen (Weeklies), dann lässt sich damit ein Portfolio aufbauen, welches Woche für Woche Cashflow generieren kann.

Die besten ETFs für ein regelmäßiges Einkommen als Stillhalter

Kommen wir nun zur angekündigten List mit ETFs, die auf jeder Optionstrader Watchliste nicht fehlen dürfen.

Ich habe die ETFs in entsprechende Anlageklassen eingeteilt. Unter Anlagebereich/Sektor findest du den Schwerpunkt, in den der ETF investiert. Beim Ticker/Symbol handelt es sich um den Ticker, unter dem der ETF zu finden ist. Die Spalte Kurs ist, denke ich, selber erklärend und bei der Basisgröße handelt es sich um die Größe, die eine Option des Basiswerts bewegt.

| Anlageklasse | Anlagebereich/Sektor | ETF Ticker/Symbol | Kurs in USD (Stand Ende 2023) | Größe Basiswert pro Option in USD |

| Aktienindex | S&P500 | SPY | 473,86 | 47386 |

| Aktienindex | Nasdaq | QQQ | 408,38 | 40838 |

| Aktienindex | Russel | IWM | 199,98 | 19998 |

| Aktien Sektor | Kleine Goldminen | GDXJ | 38,76 | 3876 |

| Aktien Sektor | Gold/Silberminen | GDX | 31,73 | 3173 |

| Aktien Sektor | Versorger | XLU | 63,31 | 6331 |

| Aktien Sektor | Energie | XLE | 84,53 | 8453 |

| Anleihen | 20 Year Treasury Bond | TLT | 98,99 | 9899 |

| Rohstoffe | Uran | URA | 28,95 | 2895 |

| Rohstoffe | Rohöl | USO | 68,51 | 6851 |

| Rohstoffe | Gold | GLD | 189,31 | 18931 |

| Rohstoffe | Silber | SLV | 22,07 | 220,7 |

Erläuterungen der ETFs und Handelsschwerpunkte

Hier findest du eine kurze Beschreibung zum jeweiligen ETF:

SPY – SPDR S&P 500 Trust: Repliziert den S&P 500 Index mit den 500 größten US-Unternehmen.

QQQ – Invesco QQQ Trust Series 1: Repliziert den Nasdaq-100 mit den 100 nicht-Finanzunternehmen und beinhaltet somit hauptsächlich Tech. Unternehmen

IWM – iShares Russell 2000 ETF: Dieser Repliziert den Russel 2000 Smart Cap Index.

GDX – Der VanEck Gold Miners ETF investiert in Gold- und Silberminenaktien.

GDXJ – Im Gegensatz zum GDX investiert der VanEck Junior Gold Miners ETF in Aktien kleiner Goldminengesellschaften. Von diesen können sich einige in einem frühen Stadium der Exploration befinden.

XLE – Energy Select Sector SPDR Fund: Beinhaltet Unternehmen aus dem Energiesektor, die z.B. Öl oder Gas fördern und verarbeiten.

XLU – Utilities Select Sector SPDR Fund: Unternehmen wie Versorger, die Strom- und Gas produzieren, transportieren und an die Kunden verteilen.

TLT – iShares 20 Plus Year Treasury Bond ETF: Bildet den Wert von US-Staatsanleihen mit einer Laufzeit von mindestens 20 Jahres nach.

URA – Der Global X Uranium ETF investiert in Firmen, die in Uran Mining und der Produktion von Nuklearkomponenten involviert sind. Dies beinhaltet auch die Gewinnung, Raffination, Exploration oder Herstellung von Ausrüstungen für die Uran- und Nuklearindustrie.

USO – United States Oil Fund: Investiert in Öl- und Öl bezogene Futures und repliziert somit indirekt den Ölpreis.

GLD – SPDR Gold Shares: Spiegelt den Goldkurs, indem der Fond in physisches Gold investiert.

SLV – iShares Silver Trust: Spiegelt den Silberkurs wider, indem der Fond in physisches Silber investiert.

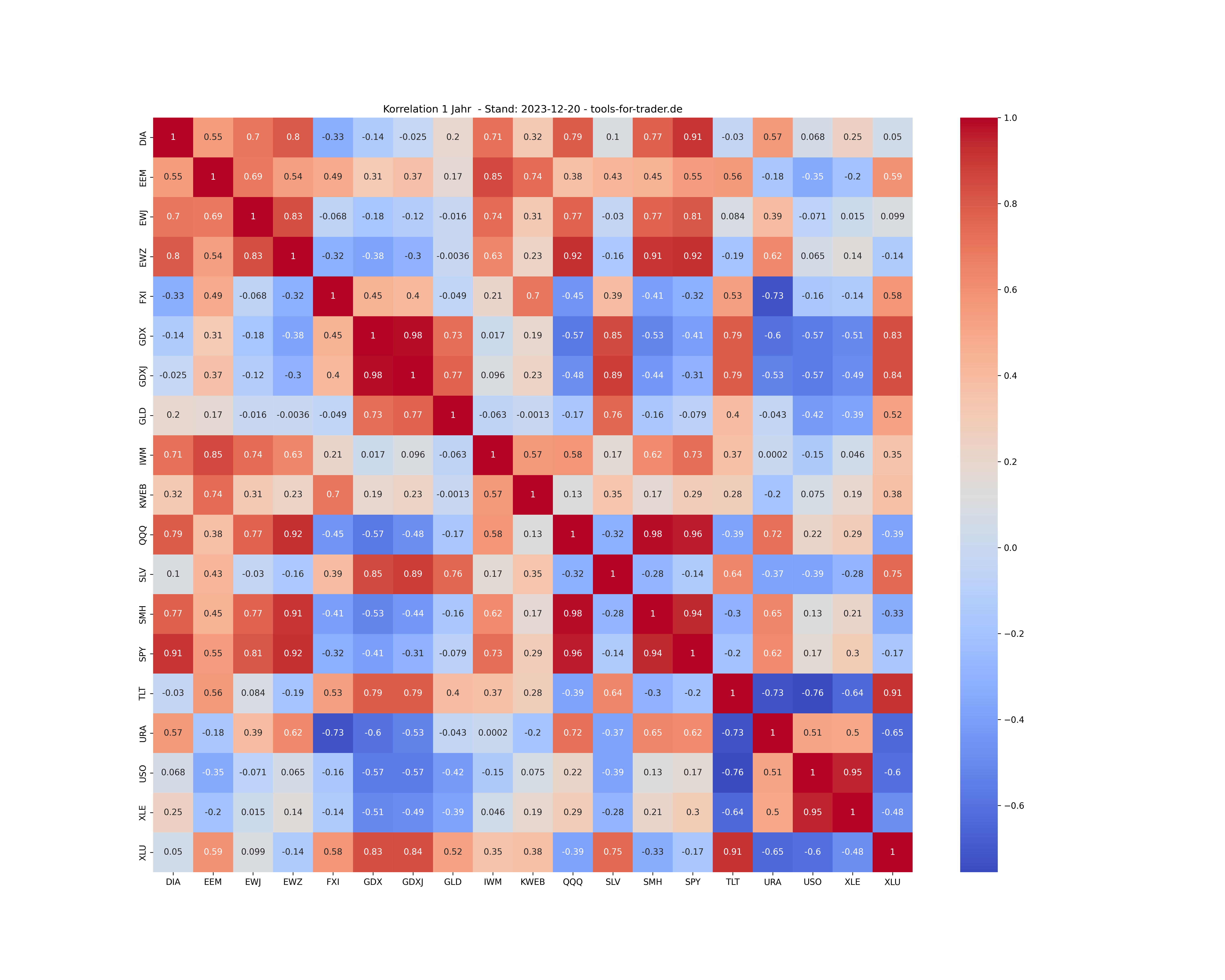

Korrelation der besten ETFs für den Optionshandel untereinander

Im letzten Abschnitt möchte ich dir für diese ETFs noch eine aktuelle Korrelationsmatrix mitgeben.

Falls du mit Korrelation nicht anfangen kannst, findest du hier im Blog eine kurze Zusammenfassung. Diese Korrelationsmatrix spiegelt die Korrelation aller benannten ETFs über ein Jahr wider. Die Zusammenstellung des Optionsportfolios aus Basiswerten mit möglichst keiner oder geringen Korrelation kann das Risiko und die Abhängigkeit von einem Markt verringern. Dies hilft speziell Optionstrader, die erhöhte Volatilität verkaufen und dabei möglichst unabhängig von der Marktrichtung sein wollen.