Update 22.08.2025: Daten werden wieder täglich aktualisiert.

Optionstrader finden hier das neue Optiontraders Dashboard.

Bei dem Market Monitor handelt es sich um eine Sammlung aktueller Finanzmarktdaten und Indikatoren. Diese sollen Tradern und Investoren helfen, die aktuelle Marktstimmung besser einschätzen und so bessere Handelsentscheidungen treffen zu können.

Die Daten auf dieser Seite werden regelmäßig nach Handelsschluss am selben Tag aktualisiert. Bitte beachte dazu auch die Anmerkungen beim jeweiligen Indikator.

Bei den Quelldaten für den Market Monitor handelt es sich um öffentlich nutzbare Quellen, die in der Regel saubere Daten liefern. Allerdings sind Fehler nie auszuschließen und für die Richtigkeit auf dieser Webseite wird keine Haftung übernommen. Jeder handelt auf seine eigene Verantwortung.

Hier gehts zum alten Market Monitor.

Hier gehts zum Optiontraders Dashboard.

Inhalt

Makrolage US Markt – S&P 500

Der US-Markt gilt als der Leitmarkt in der Finanzwelt. Der bekannteste US-Index ist der S&P 500 der die größten US-amerikanischen Unternehmen beinhaltet.

Wochenschlusskurse und Handelsvolumen des S&P 500

Das folgende Chart im Market Monitor zeigt den Stand des S&P500 Index, die Volatilität, sowie den Markt Trend Score des S&P500 über das letzte Jahr. Als Datenquellen werden die historischen Daten des “SPY”-ETF verwendet, der den S&P500 Index repliziert.

Das Chart wird einmal pro Tag aktualisiert.

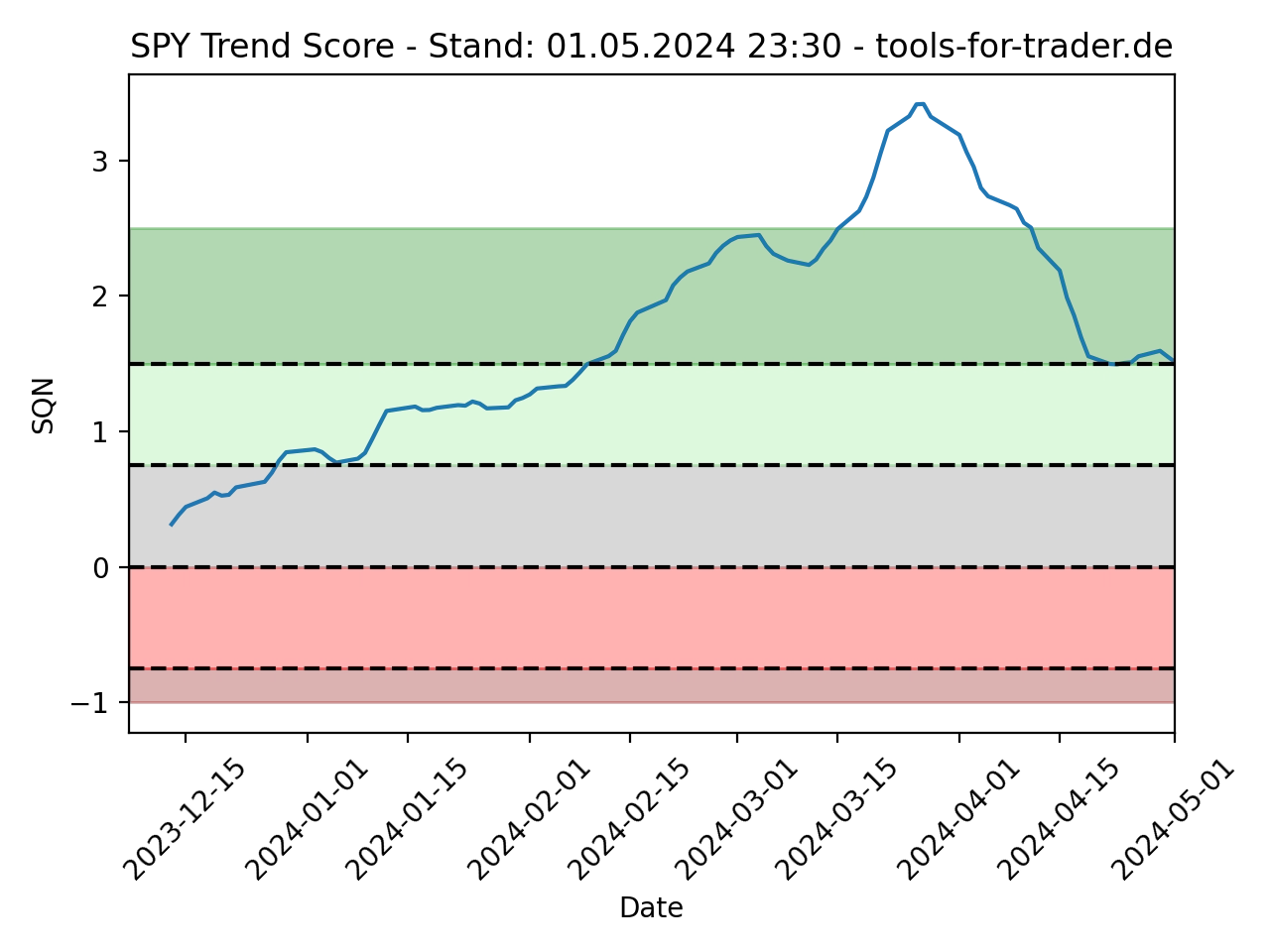

Markt Trend Score Indikator – S&P500

Der Markt Trend Score zeigt die aktuelle Marktrichtung des S&P500 auf Basis des SPY ETF. Positive Werte größer 1 deuten auf einen langfristigen, bullischen Trend der letzten 100 Handelstage. Negative Werte deuten auf einen Abwärtstrend. Werte um die 0 weisen auf einen eher neutralen Seitwärtsmarkt.

| Trend Score | Interpretation |

| >= 1.5 | Starker Bullenmarkt |

| <= 1,5 > 0.75 | Bullenmarkt |

| <= 0.75 > 0 | Neutraler Markt |

| < 0 > -0.75 | Bärenmarkt |

| < -0.75 | Starker Bärenmarkt |

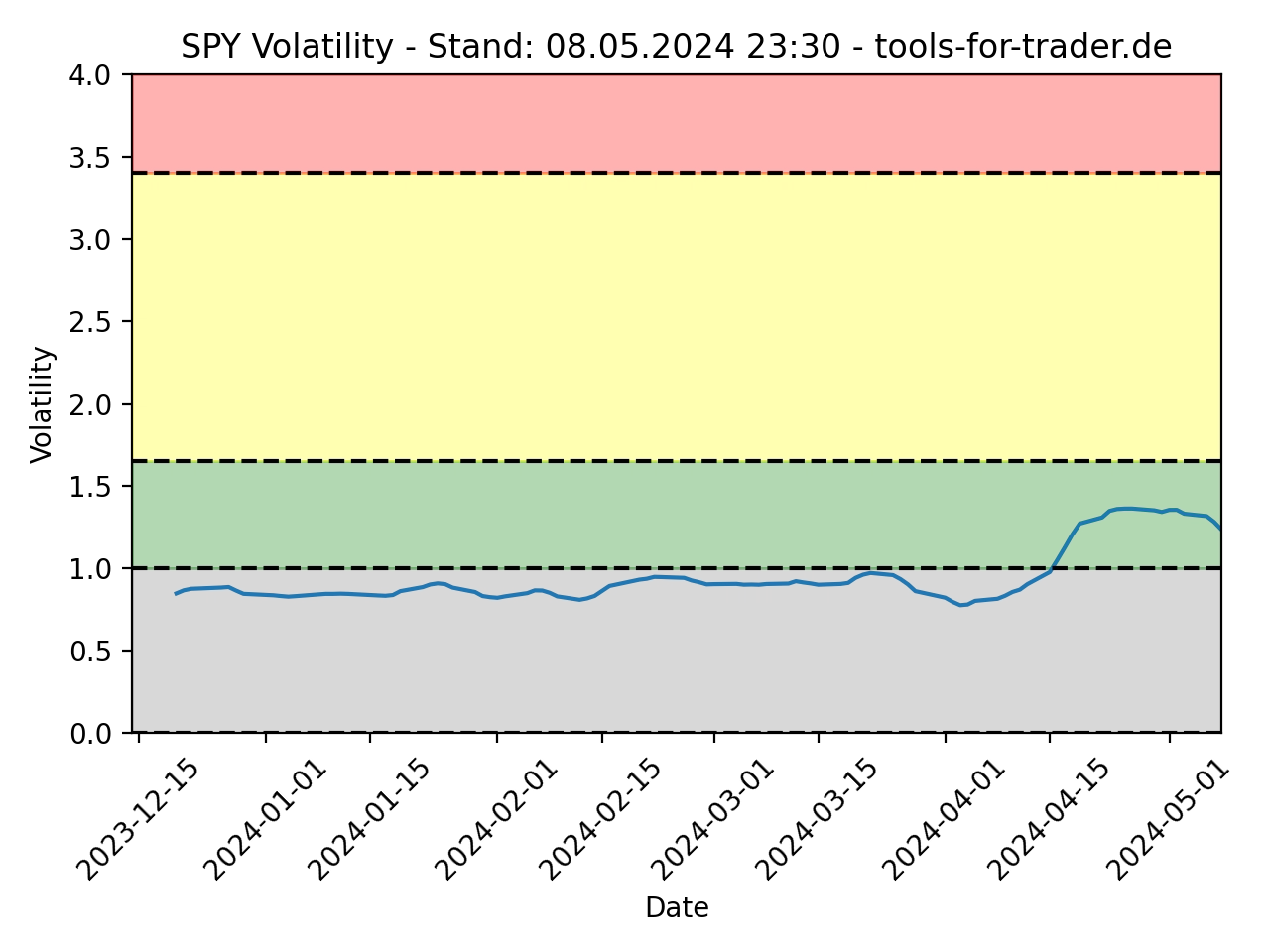

Markt Volatilität Indikator – S&P500

Der Markt Volatilität Indikator trackt die Volatilität auf Basis des SPY ETF. Die Berechnung erfolgt hier mit der 14-tägigen Average True Range. Werte kleiner 1 deuten auf einen eher ruhiges Marktumfeld, während Werte von über 1,65 ein sehr volatiles Marktumfeld anzeigen. Normale Volatilität wird durch Werte zwischen 1 und 1,65 widergespiegelt, während Werte zwischen 1,65 und 3,4 auf eine erhöhte Volatilität deuten.

| Markt Volatilität | Interpretation |

| > 3,4 | Sehr volatil |

| <= 3,4 > 1,65 | Volatil |

| <= 1,65 > 1 | Normal |

| < 1 | Ruhig |

Sowohl, Markt Trend Score, als auch der Volatilitäts-Indikator werden einmal pro Tag auf Basis der Tageschlusskurse berechnet.

Makrolage US Markt – NASDAQ100

Der NASDAQ 100 Index listet die 100 größten Nicht-Finanzunternehmen, die an der NASDAQ gelistet sind. Damit beinhaltet er überwiegend Technologiefirmen.

Wochenschlusskurse und Handelsvolumen des NASDAQ100

Das folgende Chart im Market Monitor zeigt den Stand des NASDAQ100 Index, den Market Trend Score, sowie die Volatilität des NASDAQ100 Index über das letzte Jahr. Als Datenquellen werden die historischen Daten des “QQQ”-ETF verwendet, der den NASDAQ100 Index repliziert.

Das Chart wird einmal pro Tag aktualisiert.

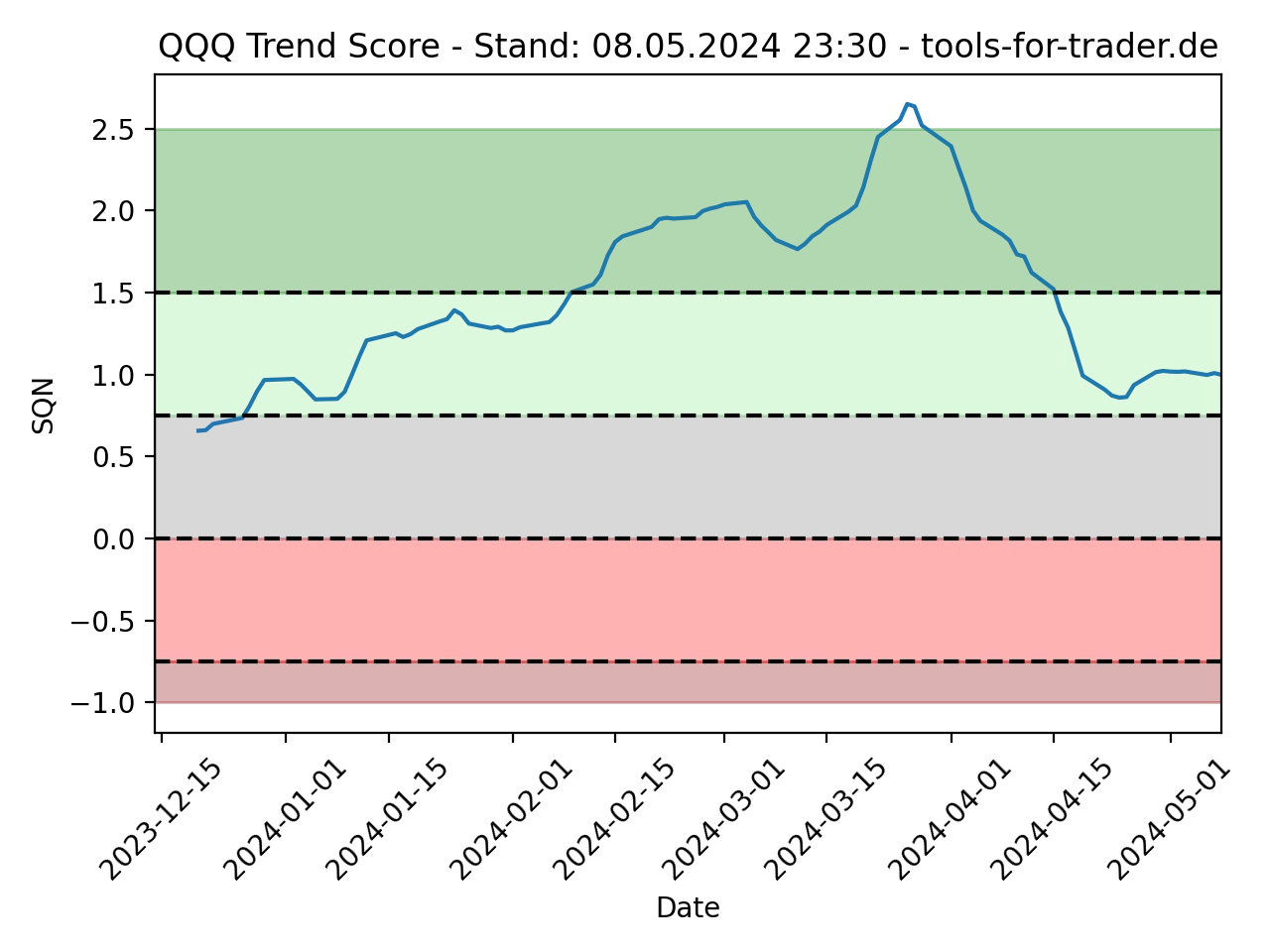

Markt Trend Score Indikator – NASDAQ100

Der Markt Trend Score zeigt die aktuelle Marktrichtung des NASDAQ100 auf Basis des QQQ ETF. Positive Werte größer 1 deuten auf einen langfristigen, bullischen Trend der letzten 100 Handelstage. Negative Werte deuten auf einen Abwärtstrend. Werte um die 0 weisen auf einen eher neutralen Seitwärtsmarkt.

| Trend Score | Interpretation |

| >= 1.5 | Starker Bullenmarkt |

| <= 1,5 > 0.75 | Bullenmarkt |

| <= 0.75 > 0 | Neutraler Markt |

| < 0 > -0.75 | Bärenmarkt |

| < -0.75 | Starker Bärenmarkt |

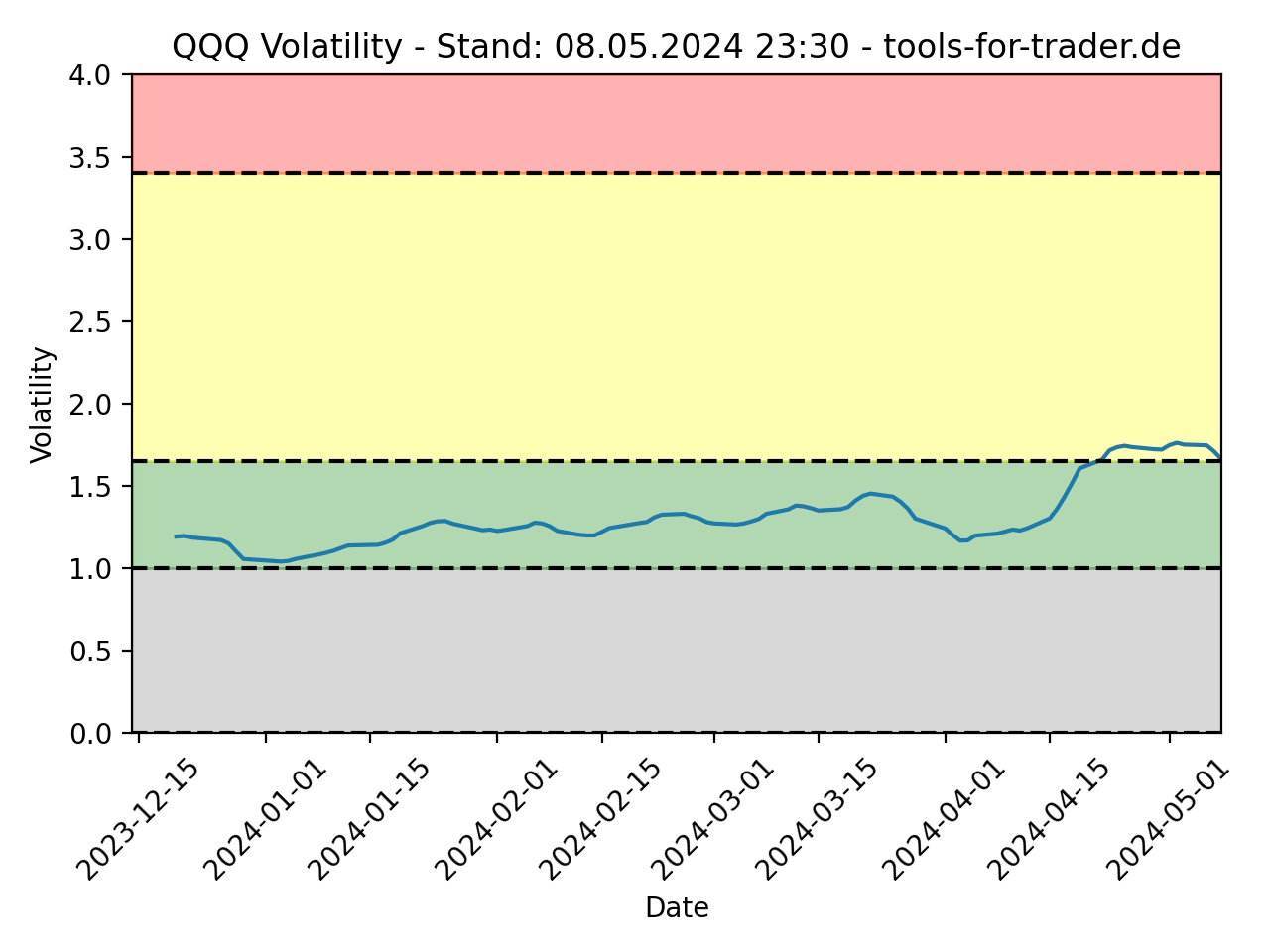

Markt Volatilität Indikator – NASDAQ100

Der Markt Volatilität Indikator trackt die Volatilität auf Basis des QQQ ETF. Die Berechnung erfolgt hier mit der 14-tägigen Average True Range. Werte kleiner 1 deuten auf einen eher ruhiges Marktumfeld, während Werte von über 1,65 ein sehr volatiles Marktumfeld anzeigen. Normale Volatilität wird durch Werte zwischen 1 und 1,65 widergespiegelt, während Werte zwischen 1,65 und 3,4 auf eine erhöhte Volatilität deuten.

| Markt Volatilität | Interpretation |

| > 3,4 | Sehr volatil |

| <= 3,4 > 1,65 | Volatil |

| <= 1,65 > 1 | Normal |

| < 1 | Ruhig |

Sowohl, Markt Trend Score, als auch der Volatilitäts-Indikator werden einmal pro Tag auf Basis der Tageschlusskurse berechnet.

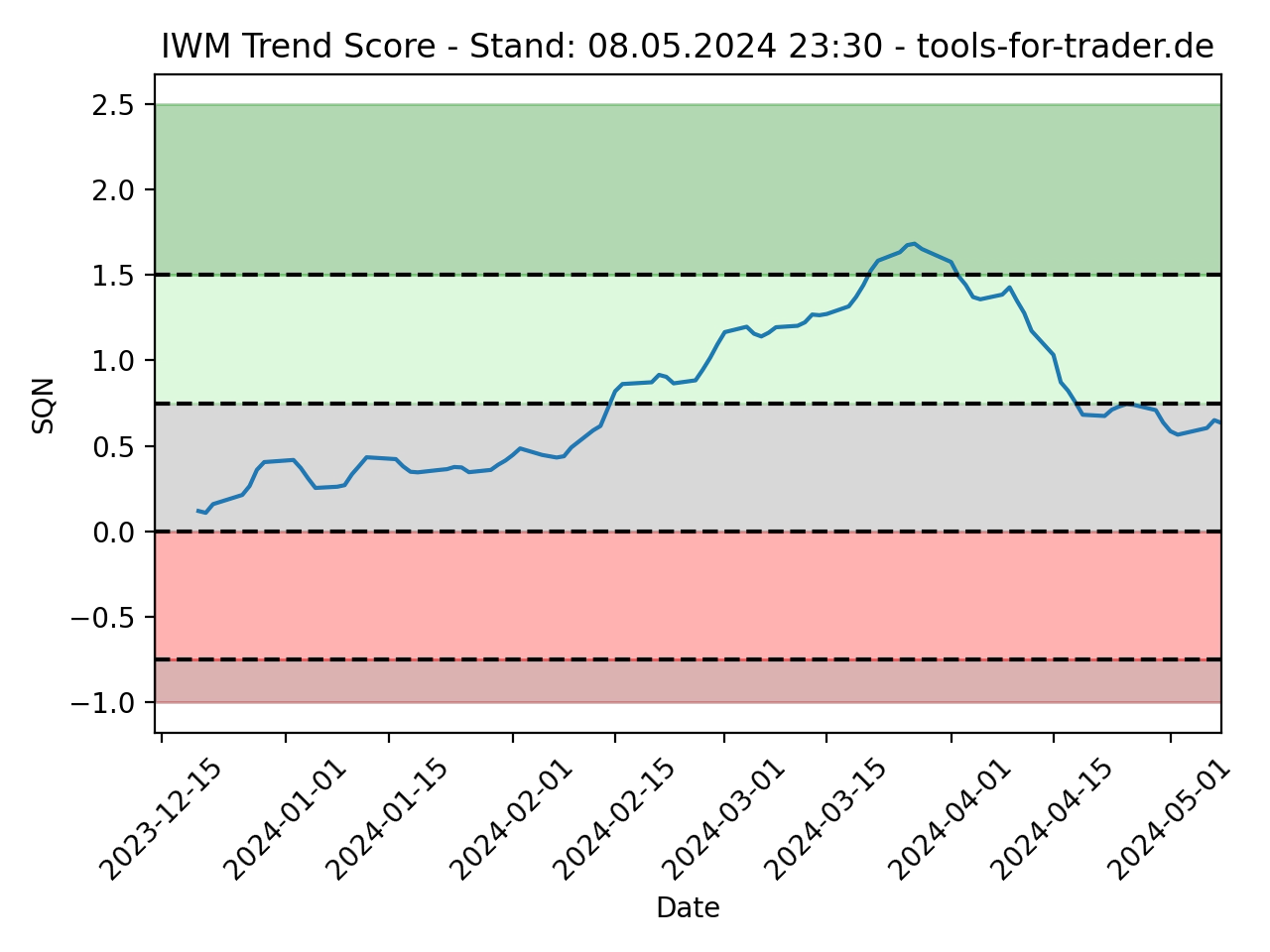

Makrolage US Markt – RUSSEL2000

Der RUSSEL2000 Index listet 2000 Small-Cap-Aktien und bildet damit kleine mittelständische Unternehmen in den USA ab.

Wochenschlusskurse und Handelsvolumen des RUSSEL2000

Das folgende Chart im Market Monitor zeigt den Stand des RUSSEL2000 Index, den Market Trend Score, sowie die Volatilität des RUSSEL2000 Index über das letzte Jahr. Als Datenquellen werden die historischen Daten des “IWM”-ETF verwendet, der den RUSSEL2000 Index repliziert.

Das Chart wird einmal pro Tag aktualisiert.

Markt Trend Score Indikator – RUSSEL2000

Der Markt Trend Score zeigt die aktuelle Marktrichtung des Small-Cap-Sektors auf Basis des IWM ETF. Positive Werte größer 1 deuten auf einen langfristigen, bullischen Trend der letzten 100 Handelstage. Negative Werte deuten auf einen Abwärtstrend. Werte um die 0 weisen auf einen eher neutralen Seitwärtsmarkt.

| Trend Score | Interpretation |

| >= 1.5 | Starker Bullenmarkt |

| <= 1,5 > 0.75 | Bullenmarkt |

| <= 0.75 > 0 | Neutraler Markt |

| < 0 > -0.75 | Bärenmarkt |

| < -0.75 | Starker Bärenmarkt |

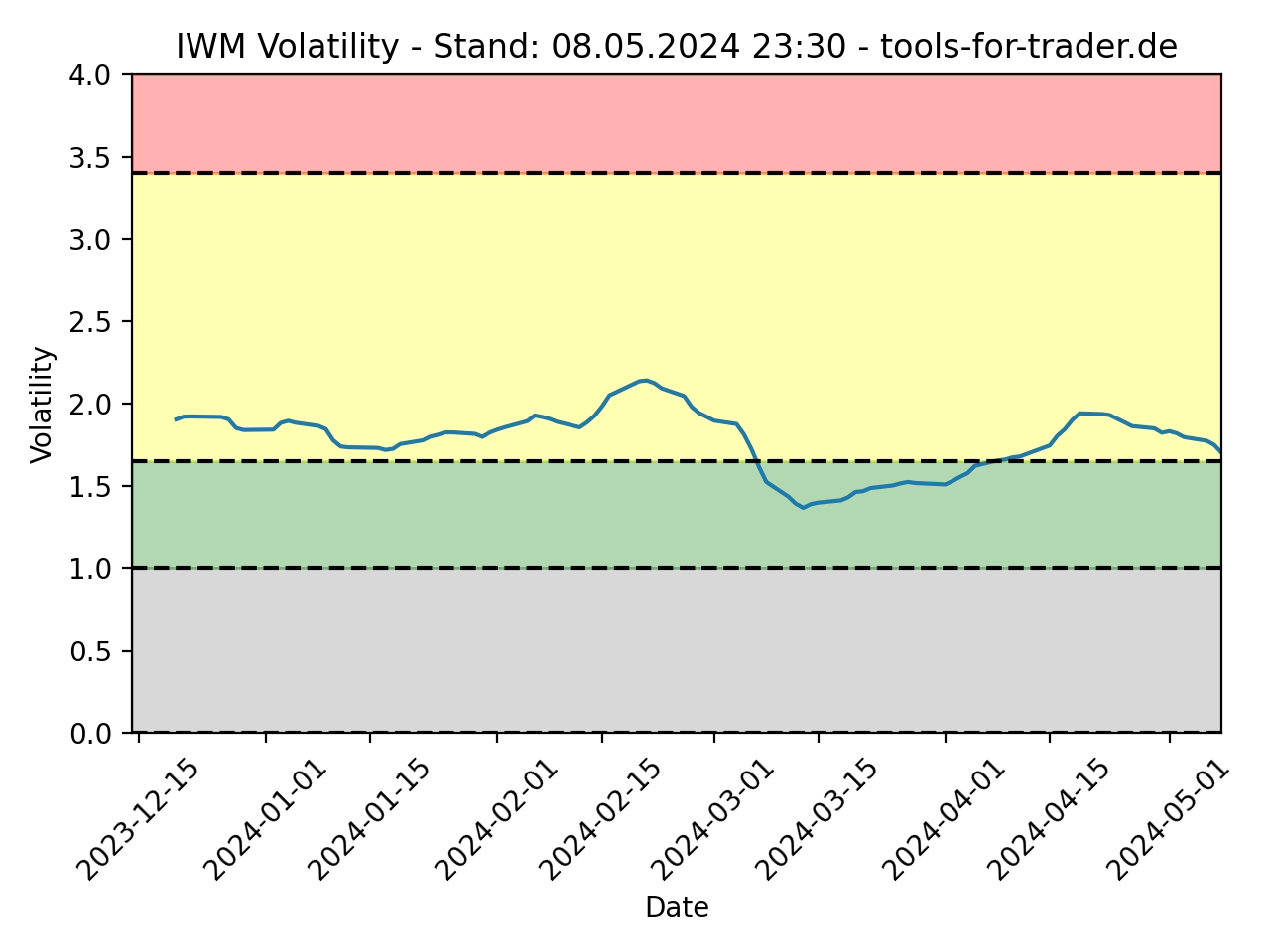

Markt Volatilität Indikator – RUSSEL2000

Der Markt Volatilität Indikator trackt die Volatilität auf Basis des IWM ETF. Die Berechnung erfolgt hier mit der 14-tägigen Average True Range. Werte kleiner 1 deuten auf einen eher ruhiges Marktumfeld, während Werte von über 1,65 ein sehr volatiles Marktumfeld anzeigen. Normale Volatilität wird durch Werte zwischen 1 und 1,65 widergespiegelt, während Werte zwischen 1,65 und 3,4 auf eine erhöhte Volatilität deuten.

| Markt Volatilität | Interpretation |

| > 3,4 | Sehr volatil |

| <= 3,4 > 1,65 | Volatil |

| <= 1,65 > 1 | Normal |

| < 1 | Ruhig |

Sowohl, Markt Trend Score, als auch der Volatilitäts-Indikator werden einmal pro Tag auf Basis der Tageschlusskurse berechnet.

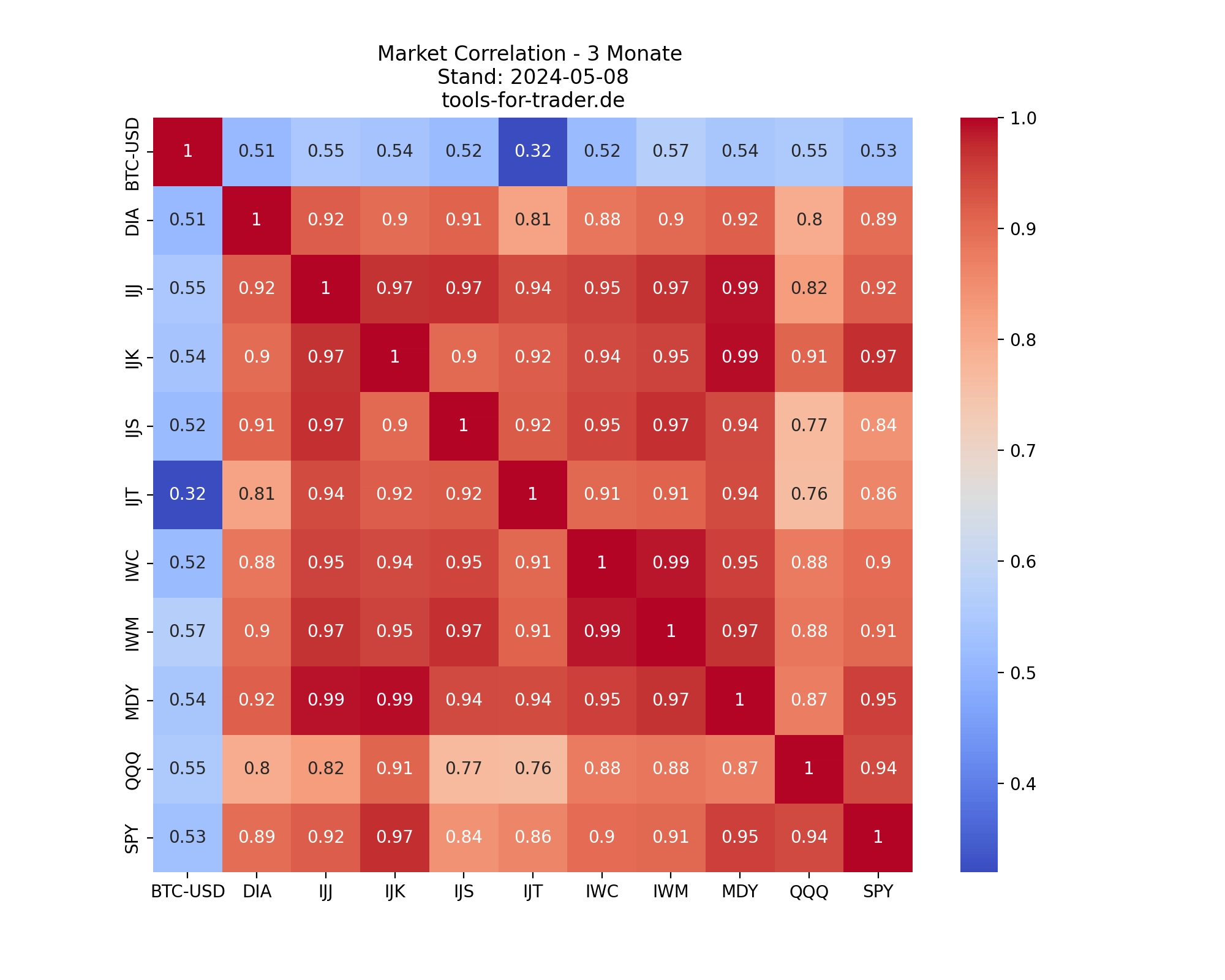

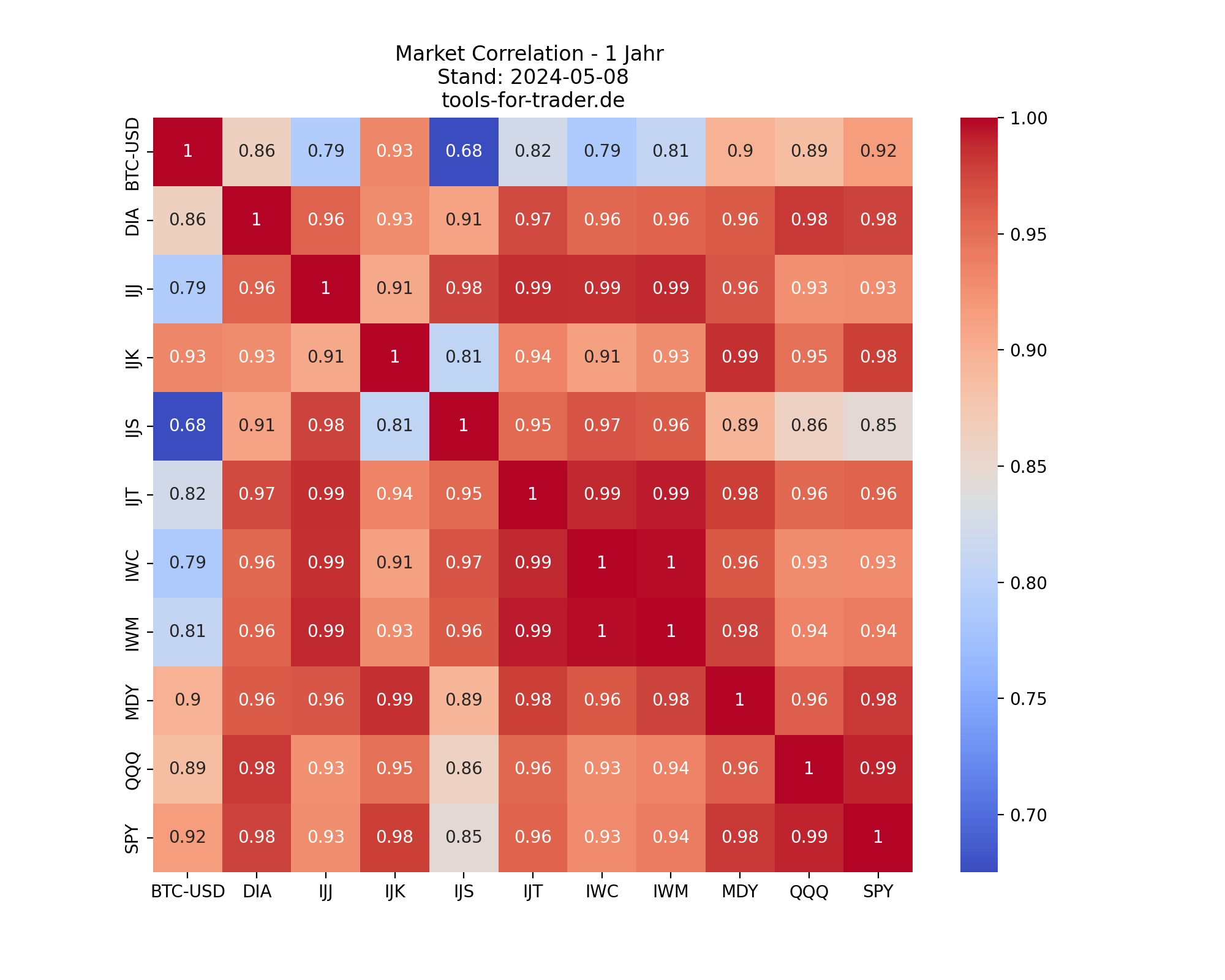

Korrelation der US Märkte

Hier findest du die aktuellen Korrelationen zwischen dem S&P500, Nasdaq100, Russel2000 und Bitcoin.

Korrelationsmatrix – 6 Monate

Korrelationsmatrix – 1 Jahr

Eine ausführlichere täglich aktualisierte Korrelationsmatrix von weiteren Märkten findest du hier.

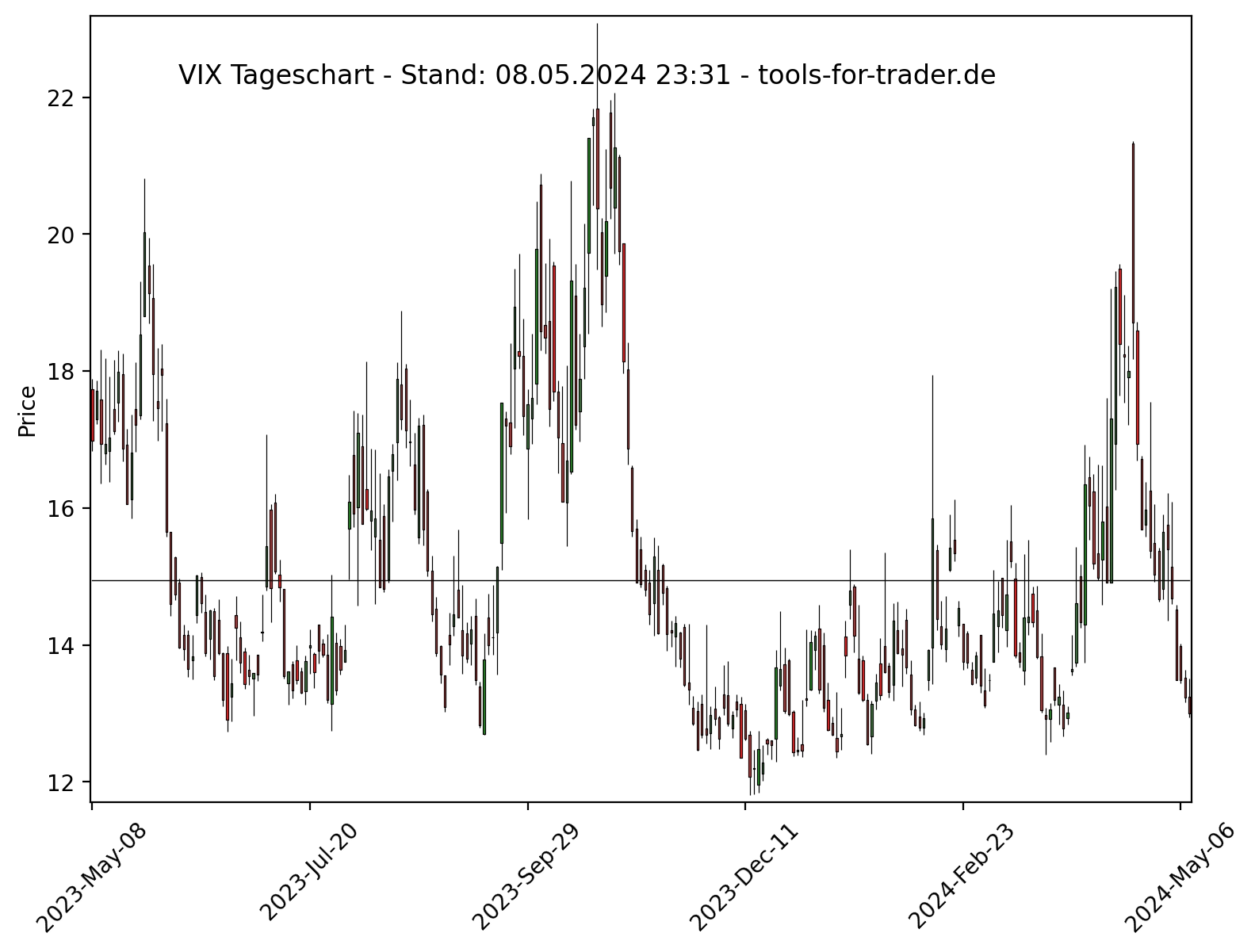

Der Volatilitätsindex – VIX

Der VIX (Volatility Index) ist ein Maß für die erwartete Volatilität des US-amerikanischen Aktienmarktes in den nächsten 30 Tagen. Er wird von der Chicago Board Options Exchange (CBOE) berechnet und ist auch als „Angstbarometer“ bekannt, da er in der Regel dann steigt, wenn die Anleger nervös oder ängstlich werden. Der VIX wird anhand der Preise von S&P 500-Optionen berechnet und interpretiert somit die erwartete Volatilität des S&P 500 der Marktteilnehmer.

Historie des VIX

Folgendes Chart im Market Monitor zeigt den historischen Schlusskurs des VIX über das letzte Jahr.

Die horizontale Linie zeigt den Mittelwert über das Jahr.

VIX Indikatoren

VIX Rank (IVR)

Der VIX Rank (VIX Rang) gibt an, wo sich der VIX gerade innerhalb der Schwankungsbreite eines festgelegten Betrachtungszeitraumes befindet. Dabei gibt ein Rang von 0 an, dass der VIX sich gerade am Minimum befindet und kein Wert niedriger war. Steht der VIX Rank bei 100, so handelt es sich bei dem aktuellen VIX Stand um den Höchstwert des Betrachtungszeitraumes. (Derzeit nicht verfügbar)

VIX Percentile Rank (IVP)

Im Gegensatz zum VIX-Rank, der nur ausdrückt, wo der VIX gerade zwischen seinem Maximum und Minimum des Verlgiechszeitraumes steht, berücksichtigt das Percentile die Anzahl der Tage, an denen der VIX unter dem aktuellen Kurs lag. Ein VIX Percentile von 80 sagt somit aus, dass an 80 Prozent der Tage des Vergleichszeitraumes der VIX unter dem aktuellen Kurs lag.

Tagesschlusskurse – Aktualisierung erfolgt einmal täglich

VIX Rank und Percentile können Tradern und Investoren helfen festzustellen, ob die Volatilität am Aktienmarkt (S&P500) gerade relativ hoch oder niedrig zu der historischen Volatilität ist. Dies kann z.B. Optionshändler beim Timing von Kauf- und Verkaufstransaktionen unterstützen.

VIX Future Terminstrukturkurve (VIX Term Structure)

Die VIX Future Terminstrukturkurve ist eine grafische Darstellung der VIX Futures mit unterschiedlichen Laufzeiten.

VIX Future Terminstrukturkuven

Die Terminstruktur liegt in Contango vor, wenn die kurzfristigen Volatilitätserwartungen niedriger sind als die längerfristigen. Das bedeutet, dass der Markt davon ausgeht, dass die aktuelle Situation kurzfristig relativ stabil ist, längerfristig aber möglicherweise volatiler sein wird. In diesem Fall liegen die Futures über dem VIX Spot. Bei einer Terminstruktur in Contango hingegen sind die kurzfristigen Volatilitätserwartungen höher als die längerfristigen, was darauf hindeutet, dass der Markt einen baldigen Anstieg der Volatilität erwartet.

VIX Cash Terminstrukturkurve

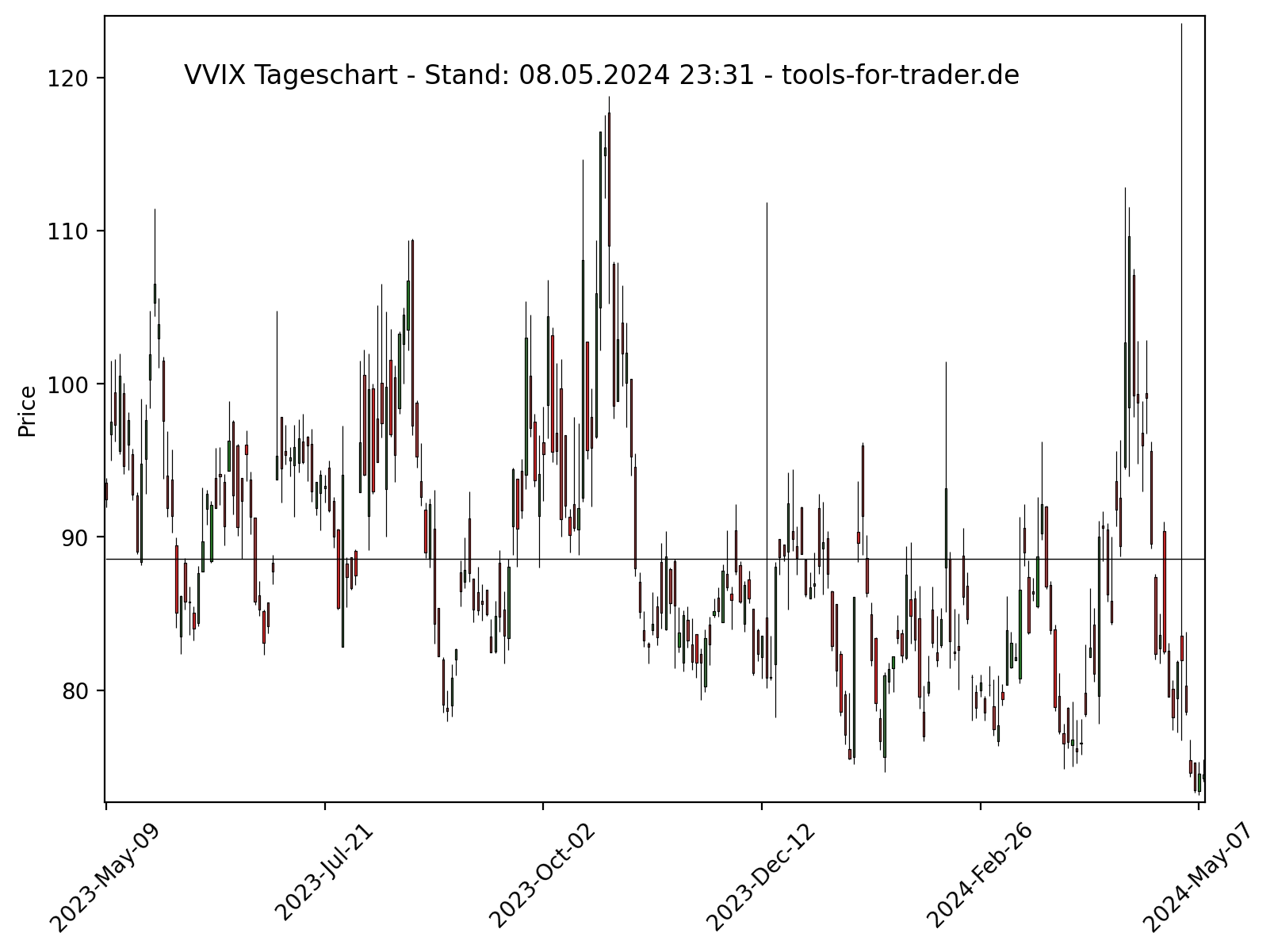

Der VVIX – Die Volatilität der Volatilität

Der VVIX misst die Volatilität der Volatilität (VIX). Genauer gesagt spiegelt er die erwartete Volatilität des VIX über die nächsten 30 Tage wider.

Die horizontale Linie zeigt den Mittelwert über das letzte Jahr.

Der Chart wird täglich aktualisiert.

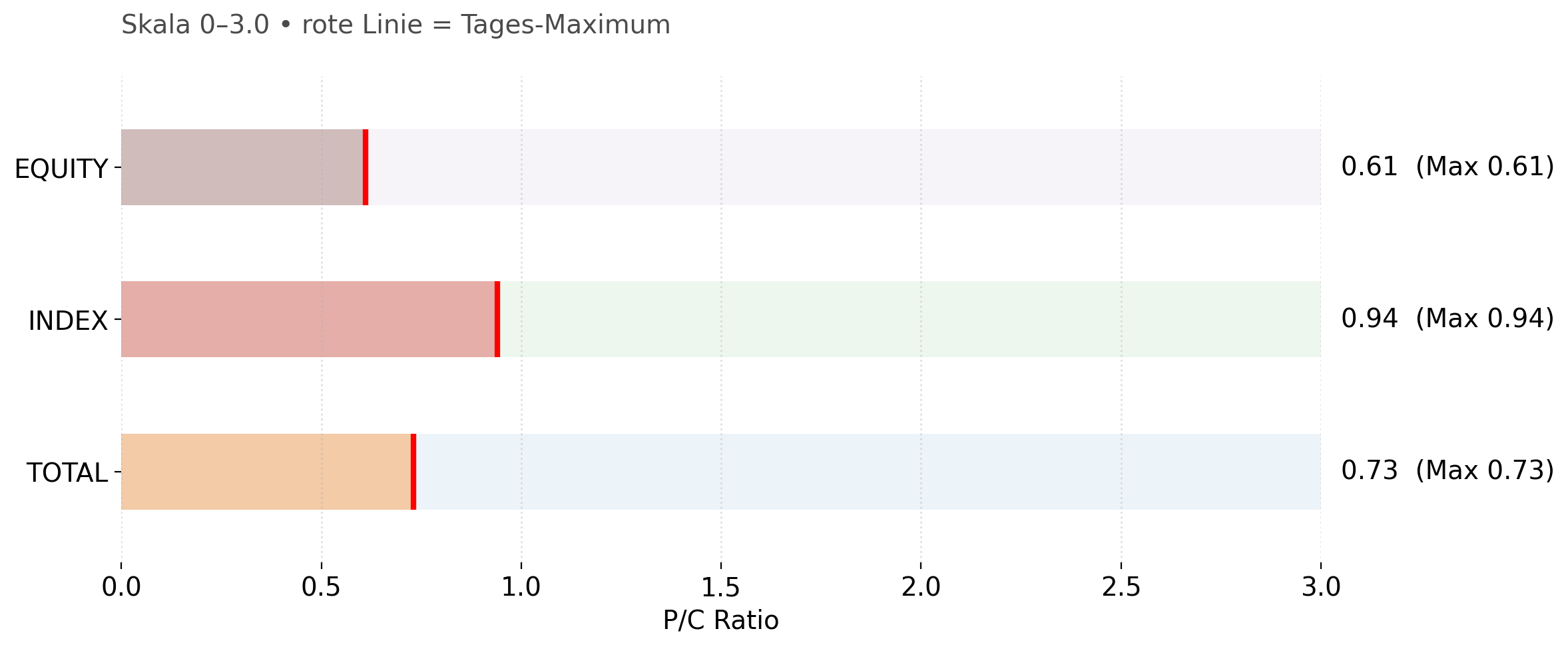

Put-Call Ratio (PCR)

Die Put-Call Ratio im Market Monitor zeigt das Verhältnis zwischen den an der CBOE gehandelten Put- und Call-Optionen an einem Tag. Weitere Informationen zur Put-Call Ratio findest du hier im Blog.

Die Put-Call Ratio wird einmal pro Tag aktualisiert.

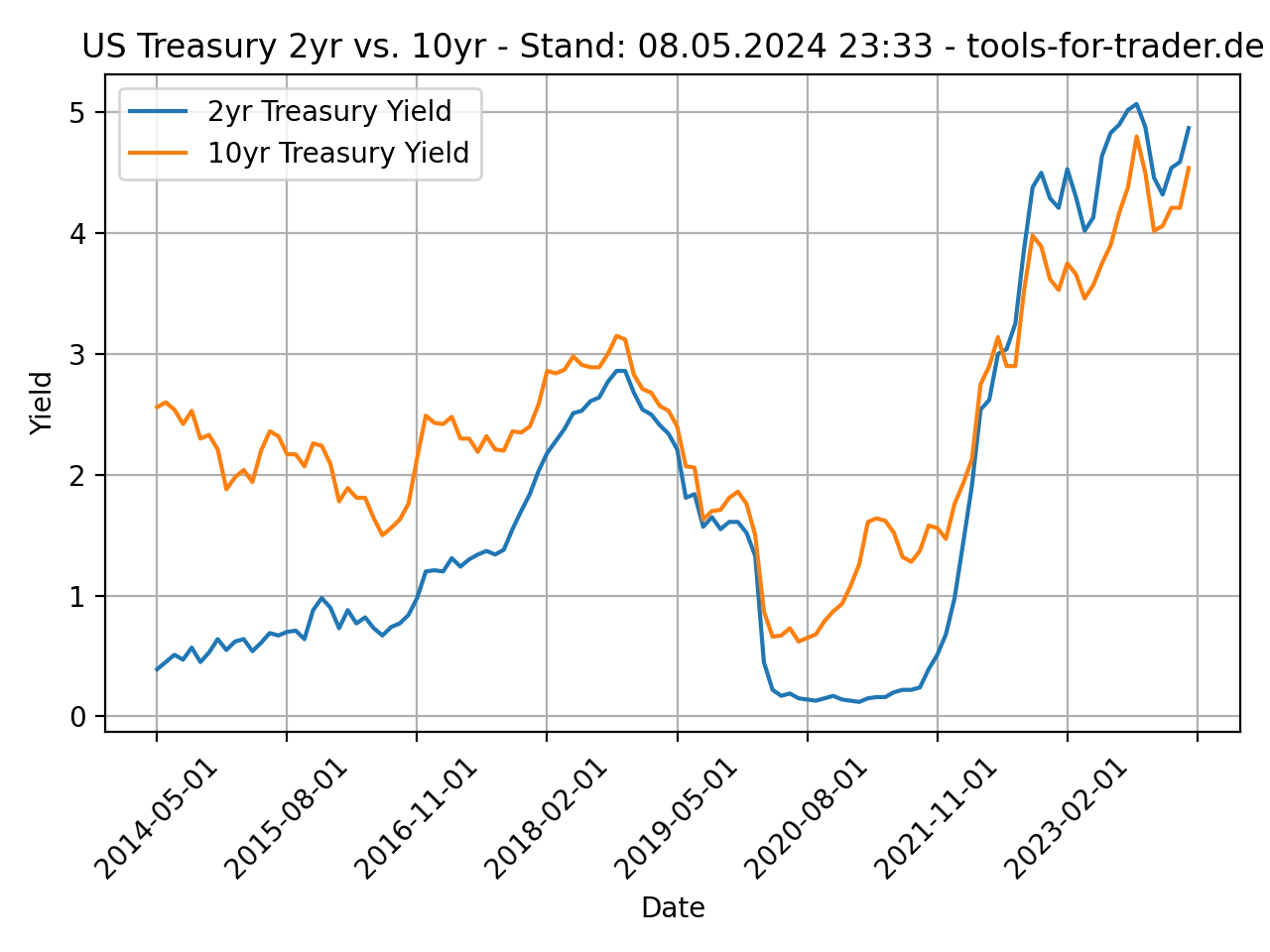

Zinsen der US-Staatsanleihen

Zinsen der 2-jährigen und 10-jährigen über die Zeit

Der folgende Chart zeigt die Zinsen der US-Staatsanleihen über die letzten drei Jahre auf Basis der Wochenschlusskurse.

Die Daten für das US Treasury Yield Chart werden einmal im Monat Tag aktualisiert. Du findest hier ein Update zum 01. des Monats.

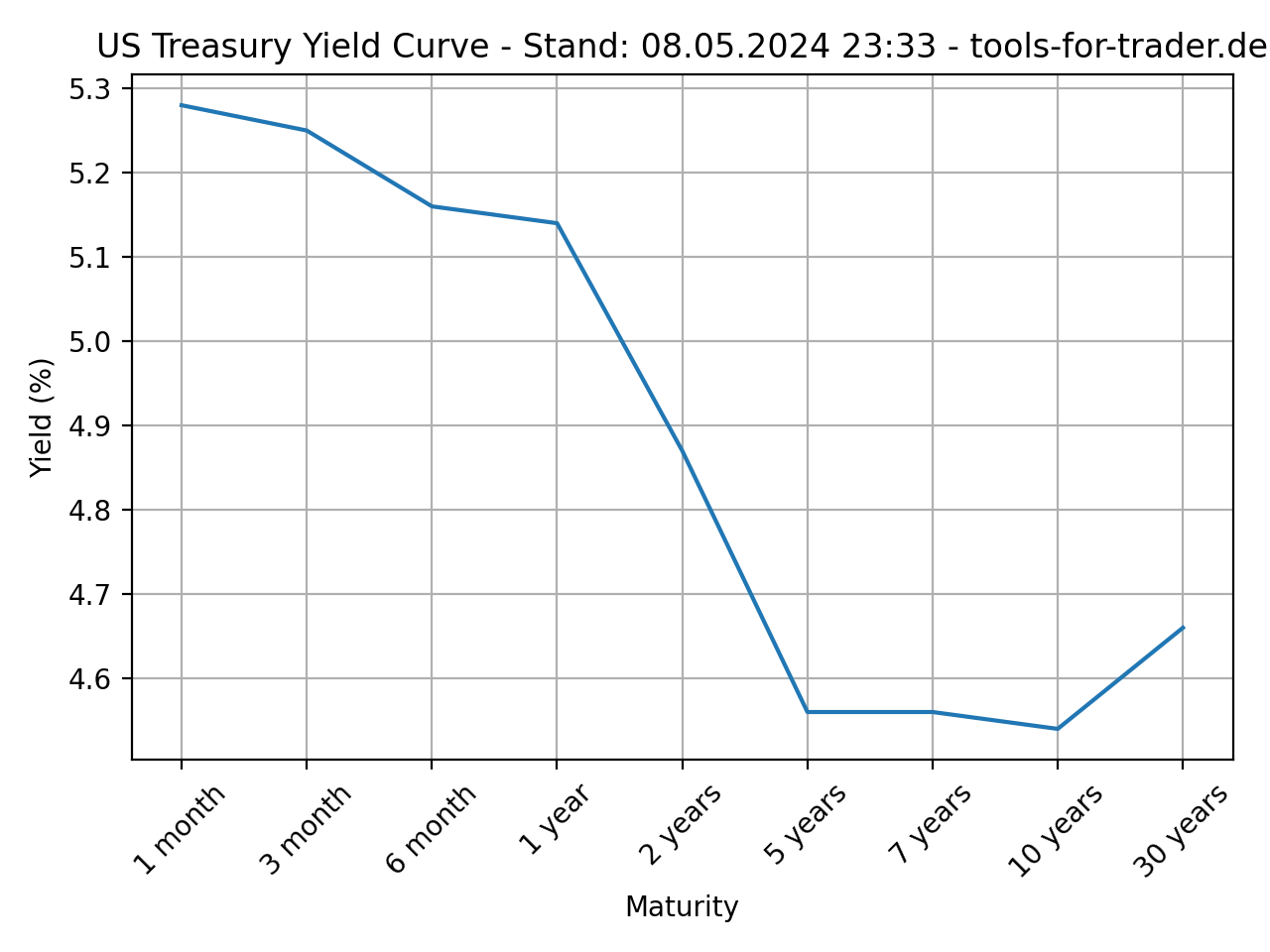

US Treasury Yield Curve

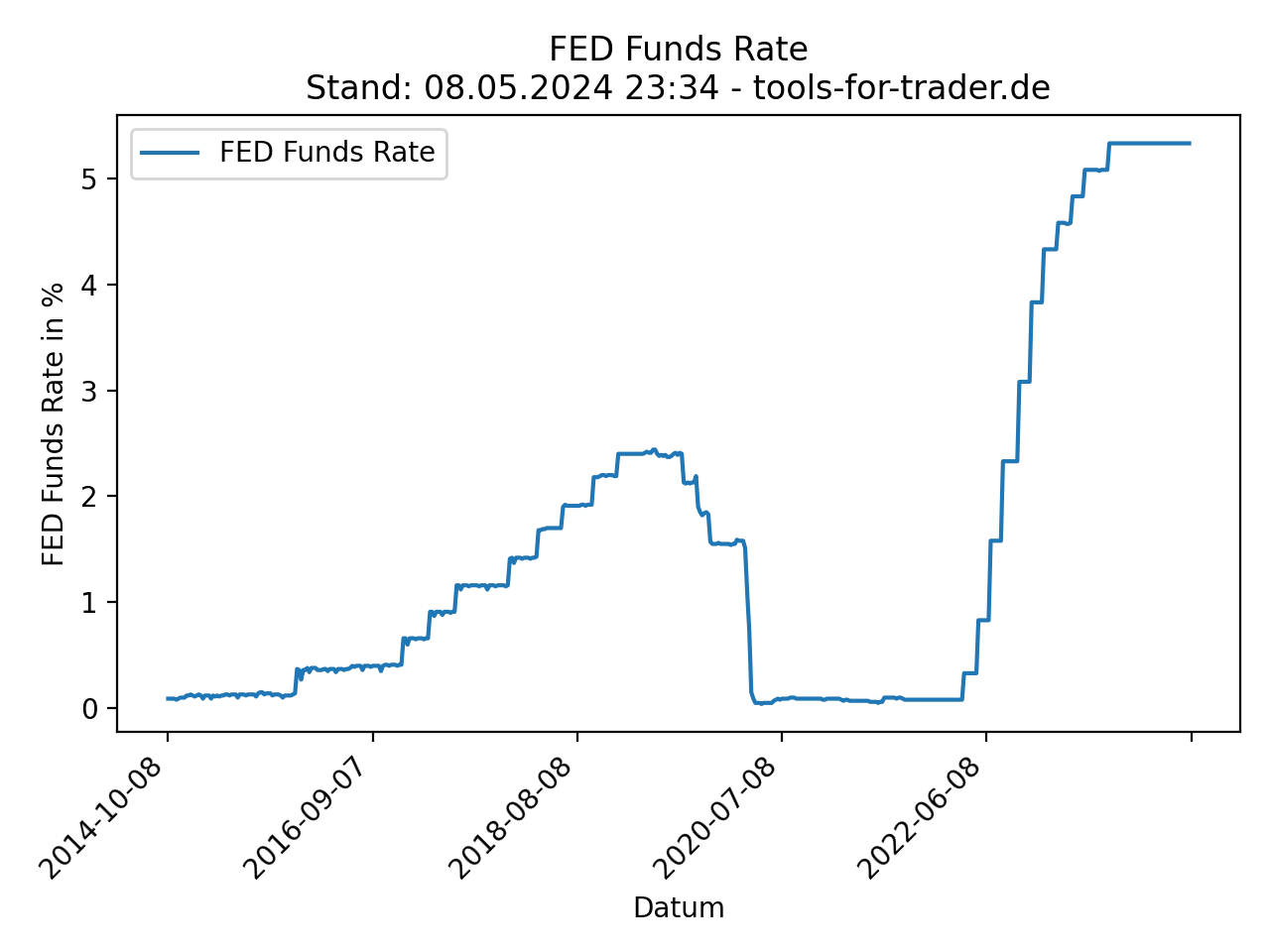

FED Funds Rate

Der folgende Chart zeigt aktuelle FED Funds Rate, mit der sich Banken gegenseitig US-Dollar leihen.

Der Chart wird einmal pro Tag aktualisiert.

Vielen Dank für das Tool!

Für Optionshändler ein schöner, knapper und hilfreicher Übersicht.

Ein großes Lob an dich!

Lis

Hi Lis,

vielen Dank. Freue mich auch immer auf Ideen und Erweiterungsvorschläge. Also falls du noch gute Ideen für wertvolle Ergänzungen hast, immer gerne anmerken. 🙂

VG

Chris

Hallo Chris,

danke dir für deine Antwort.

Spontan würde mir der IV OTM Skew einfallen oder eine weekly Sektoren Performance Überischt oder Ähnliches. Ansonsten sind deine Tools sehr umfangreich. Kompliment an dich und deine Arbeit. Danke, dass du sie uns hier zur Verfügung stellst.

LG

Lis

Danke für die Ideen. Nehme ich gerne mal mit in den Backlog für zukünftige Updates auf.

Sehr schöne informative Seite. Fear and Greed wäre noch nett 🙂

Danke dir!

Den Fear and Greed Index findest du hier für den US Kapital-Markt: und hier für Crypto: https://alternative.me/crypto/fear-and-greed-index/

Die Seiten stellen den Indikator schon sehr gut dar. Hier kann ich vermutlich keinen Mehrwert bieten, wenn ich die nochmal abbilde 🙂

VG

Chris