Alles was du über das Theta einer Option wissen musst

Zuletzt aktualisiert am 5. September 2024 von Tools-for-Trader

Bei Theta handelt es sich um eine weitere Kennzahl, mit der wir eine Option beschreiben können. Wie auch Delta, Gamma und Vega ist Theta aus dem Black-Scholes-Modell abgeleitet. Da es sich bei Theta um einen griechischen Buchstaben handelt und dieser eine wichtige Kennzahl einer Option ist, sprechen wir von einem der Optionsgriechen.

Inhalt

Was ist Theta bei Optionen?

Als Formel ausgedrückt können wir Theta $\theta$ wie folgt darstellen:

$$\theta = \frac{\delta V}{\delta T} $$

Hier handelt es sich bei $\delta V$ um die Änderung des Optionspreises und bei $\delta T$ um die Zeitspanne.

Theta beschreibt also, wie sich der Preis der Option in Abhängigkeit der Zeit ändert. Wir sprechen in diesem Zusammenhang auch vom sogenannten Zeitwertverfall Theta.

Generell gilt:

- Ist Theta positiv, gewinnt unsere Optionsposition mit dem Ablauf der Zeit an Wert.

- Ist Theta negativ, verliert unsere Optionsposition mit dem Ablauf der Zeit an Wert.

Theta bei long Optionen

Kaufen wir Optionen, sind wir long in der Option. Wir spekulieren mit der long Option indirekt auf steigende oder fallende Kurse des Basiswerts. Für die Option bezahlen wir eine Prämie, die der Verkäufer Option erhält.

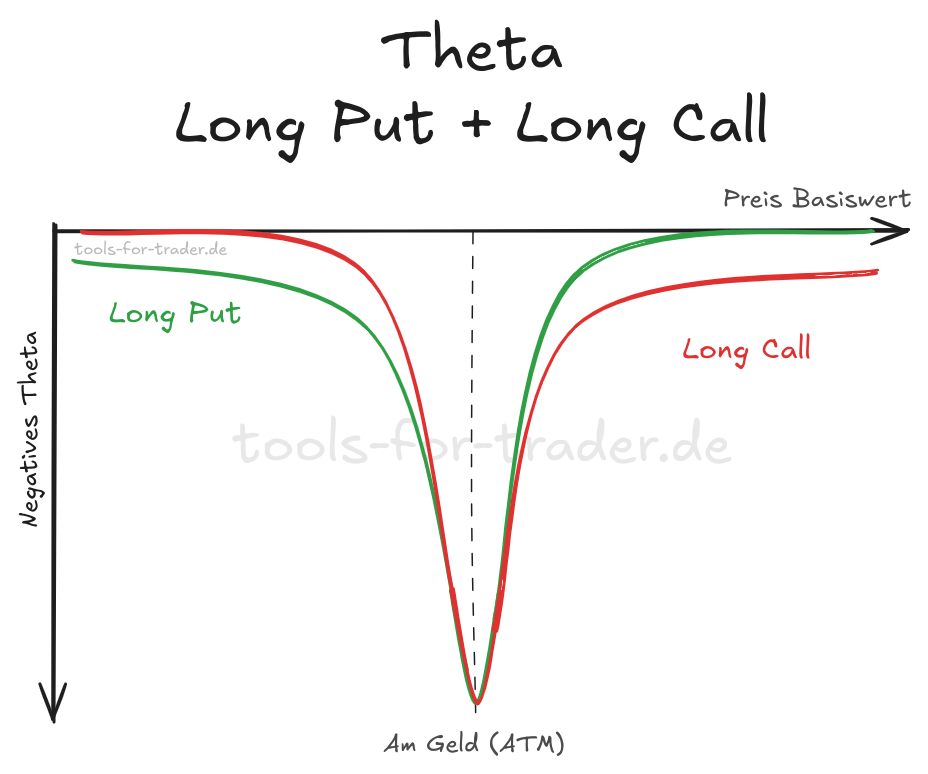

Sobald wir die long Option im Depot haben, platzieren wir uns damit gleichzeitig short Theta. Negatives Theta bedeutet nichts anderes, als uns die Option jeden Tag Geld kostet, da sie mit dem Verlauf der Zeit an Wert verliert. Die Option unterliegt dem Zeitwertverfall. Wir wetten also indirekt mit long Optionen auch gegen die Zeit. Wenn der Basiswert der Option vor dem Verfallstag nicht deutlich über dem Strike der Option (Call-Option) bzw. unter der Option liegt (Put-Option) oder die Volatilität (Vega) stark ansteigt, verdienen wir als Optionskäufer kein Geld.

Wir halten also fest: Long Optionen haben immer negatives Theta. Mit long Optionen läuft die Zeit gegen uns. Denn durch Theta verliert die Option täglich an Wert.

Theta bei short Optionen

Verkaufen wir eine Option, sind wir in der Option short. Wir wetten dann mit der short Option darauf, dass der Kurs des Basiswerts während der Laufzeit der Option über dem Strike der Option (Short-Put) bzw. unter dem Strike der Option (Short-Call) verbleibt. Also Optionsverkäufer erhalten wir mit dem Verkauf der Option eine Prämie vom Optionskäufer, die wir direkt auf unserem Depotkonto vereinnahmen und gutgeschrieben bekommen.

Sobald wir die Option verkauft haben, sind wir long Theta. Optionen verlieren mit jedem Tag, der vergeht (sofern alles andere gleich bleibt), an Wert. Als Optionskäufer wollen wir die verkaufte Option später günstiger zurückkaufen oder verfallen lassen und die Differenz des Cashflows einbehalten. Daher spielt positives Theta der verkauften Option in unsere Karten und wir profitieren vom Zeitwertverfall der Option. Die Zeit läuft in diesem Fall für den Verkäufer der Option.

Wir halten also wieder fest: Short Optionen generieren aufgrund des Zeitwertverfalls positives Theta. Die Zeit läuft hier für uns.

Theta und der Zeitwertverfall der Option im Detail

Aufgrund von Theta verliert eine Option stetig an Wert. Wir sprechen hier vom sogenannten Zeitwertverfall. Sofern alle anderen Umstände gleich bleiben, verliert der Verkäufer der Option damit Geld. Den Betrag an Theta, den der Käufer täglich verliert, vereinnahmt dann der Verkäufer der Option.

Optionen, die nicht im Geld liegen, erhalten Ihren vollständigen Wert rein aus dem Zeitwert. Da diese also keinen intrinsischen Wert (Differenz zwischen Strike der Option und Preis des Basiswerts, der im Geld liegt) besitzen, ist der extrinsische Wert gleich dem Zeitwert.

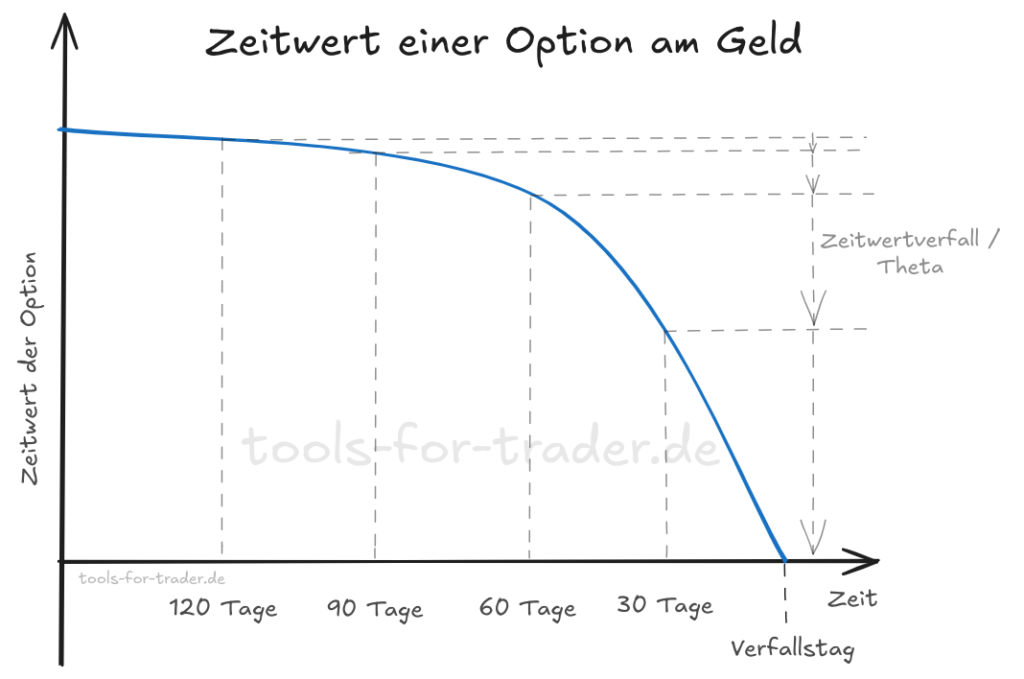

Zeitwertverfall einer Option am Geld (ATM)

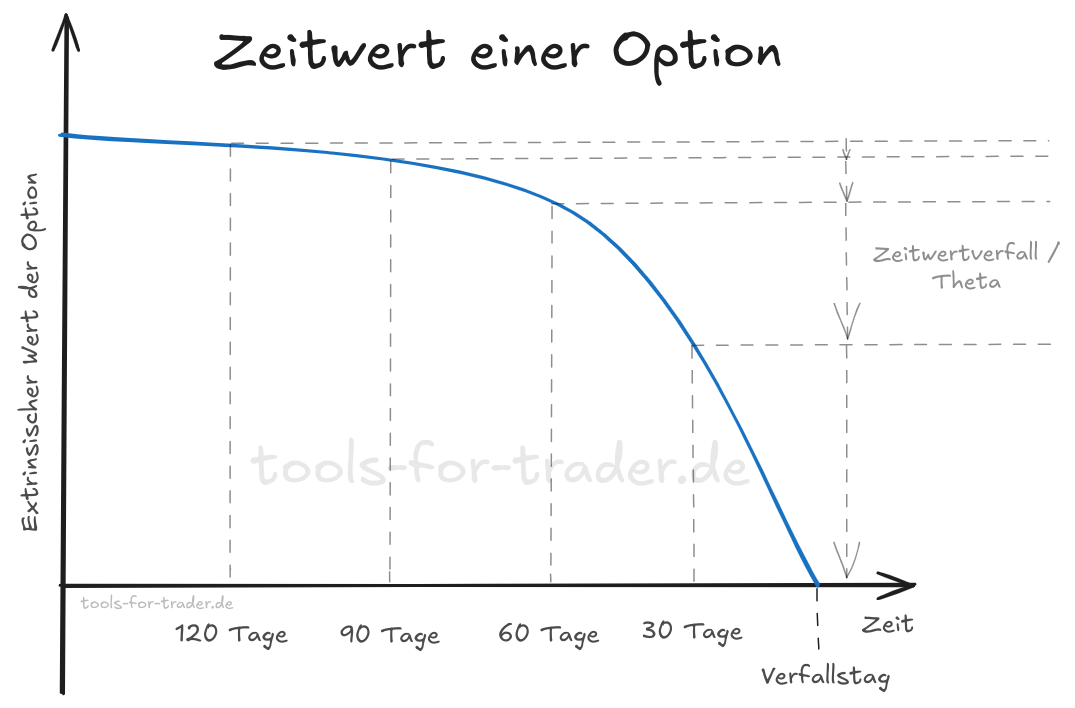

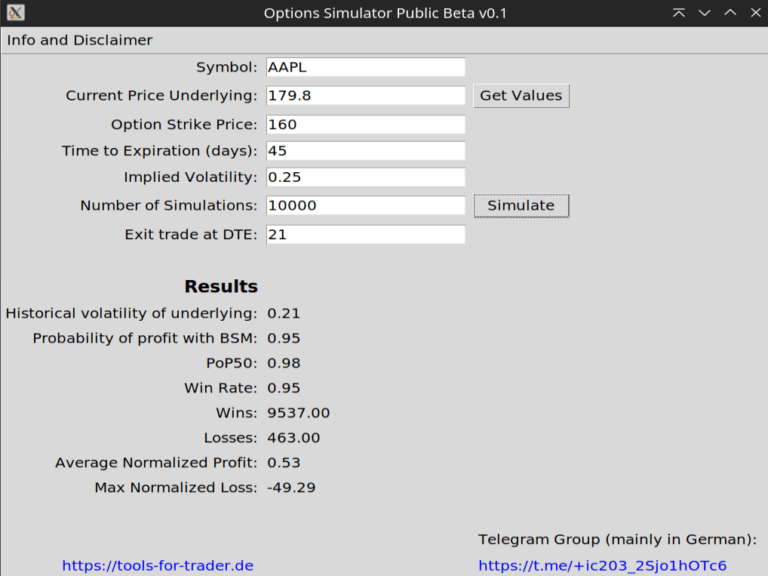

Schauen wir uns nun den Zeitwert einer am Geld liegenden Option über die Tage bis zum Verfall an. Zunächst verliert die Option kaum an Wert.

Wir sehen, dass der Zeitwert bei langer Laufzeit zunächst sehr schwach abnimmt. Der Zeitwertverfall Theta ist hier noch sehr klein und die Kurve verläuft flach. Je mehr Zeit jetzt vergeht, desto größer wird Theta. Daher verliert die Option immer mehr Zeitwert. Je näher die Option an ihren Verfallstag herankommt, desto geringer wird ihr Zeitwert. Dabei nimmt Theta weiter zu. Die Zunahme von Theta verläuft nicht linear, sondern beschleunigt sich hier stetig, je näher wir zum Verfallstag kommt. Dies gilt natürlich nur, sofern alle anderen Rahmenbedingen gleich bleiben. Mit dem Verfall der Option wird auch der Zeitwert null.

Zeitwertverfall einer Option aus dem Geld (OTM)

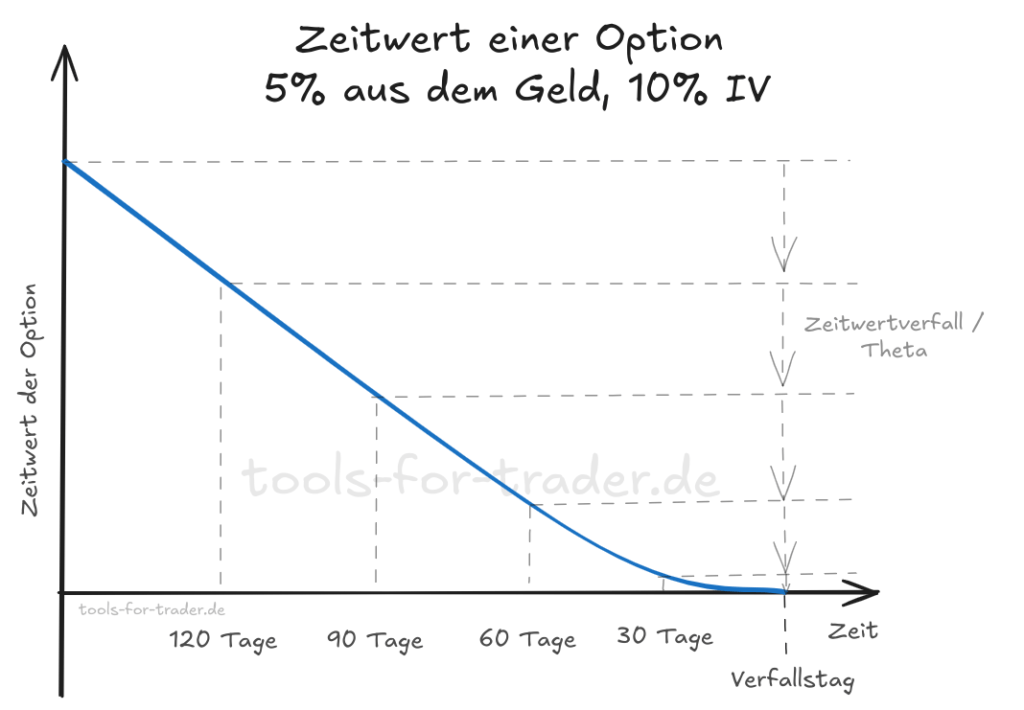

Häufig kennen Optionshändler, die als Shortseller vom Zeitwertverfall profitieren wollen, nur einen Verlauf des Zeitwertverfalls. Nämlich den eben beschriebenen, bei dem der Theta stetig bis zum Verfallstag stetig ansteigt und damit der Zeitwert der Option immer schneller abnimmt.

Bei Optionen, die aus dem Geld liegen, kann Theta bis zum Verfall der Optionen aber ganz anders verlaufen. Der Zeitwertverfall wird nun stark von dem Delta der Option, sowie der impliziten Volatilität beeinflusst.

Bei einer Option, die 5 % aus dem Geld liegt und eine IV von 10 % aufweist, nimmt der Zeitwert schon zu Beginn der Laufzeit stark ab. Die Kurve von Theta, bzw. hier eher eine Gerade, verläuft deutlich steiler als bei der Option am Geld. Der Zeitwertverfall kann dann den überwiegenden Teil der Optionslaufzeit recht konstant bleiben, so dass bereits deutlich vor Ende der Laufzeit kaum noch Zeitwert übrig ist. Zum Ende der Laufzeit nimmt Theta dann nicht mehr zu, sondern ab.

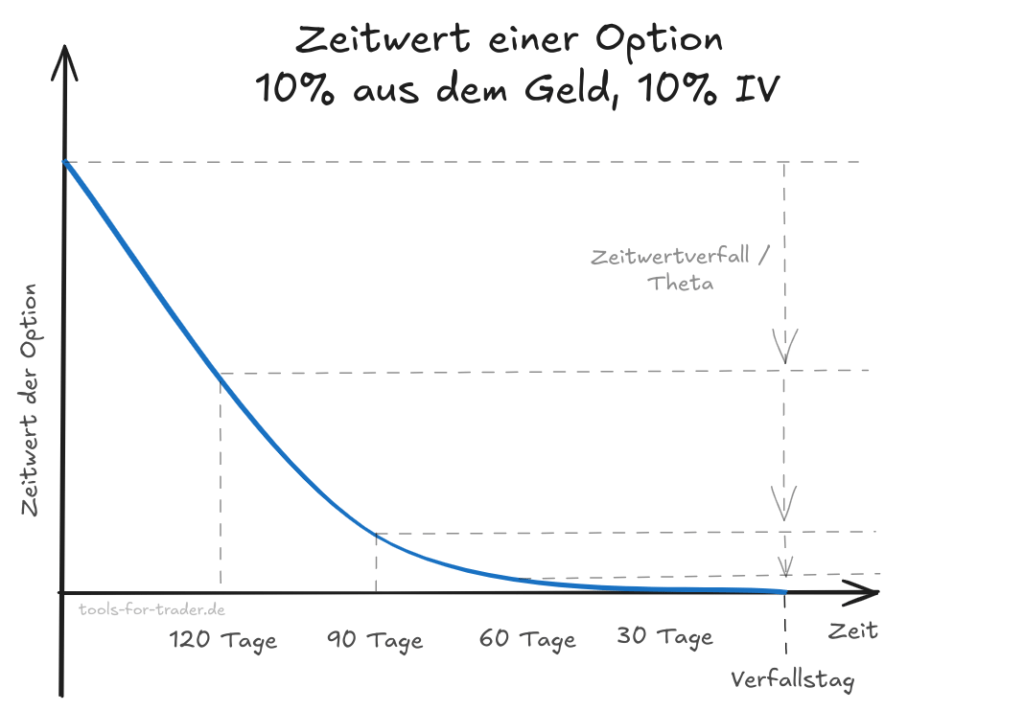

Noch anders kann der Verlauf der Zeitwertverfall ausschauen, wenn die Option noch weiter aus dem Geld liegt. Schauen wir uns eine Optionen mit der selben IV von 10 % an, die jetzt 10 % aus dem Geld liegt, verläuft der Zeitwertverfall zu Beginn noch steiler.

Die Option hat recht früh fast ihren Großteil an Zeitwert verloren. Theta flacht schließlich ab und die Option dümpelt mit ein paar Cent Restwert bis zum Ende Ihrer Laufzeit vor sich hin.

Zusammenfassend können wir also zum Zeitwertverlauf einer Option folgendes sagen:

- der Zeitwertverlauf einer Option ist stark abhängig davon, wie weit die Option am Geld oder aus dem Geld liegt.

- bei Optionen am Geld nimmt Theta stetig zu, bis die Option verfällt.

- bei Optionen aus dem Geld verläuft Theta zu Beginn steiler und nimmt dann zum Ende der Laufzeit ab

Einfluss von Delta auf den Zeitwertverfall Theta

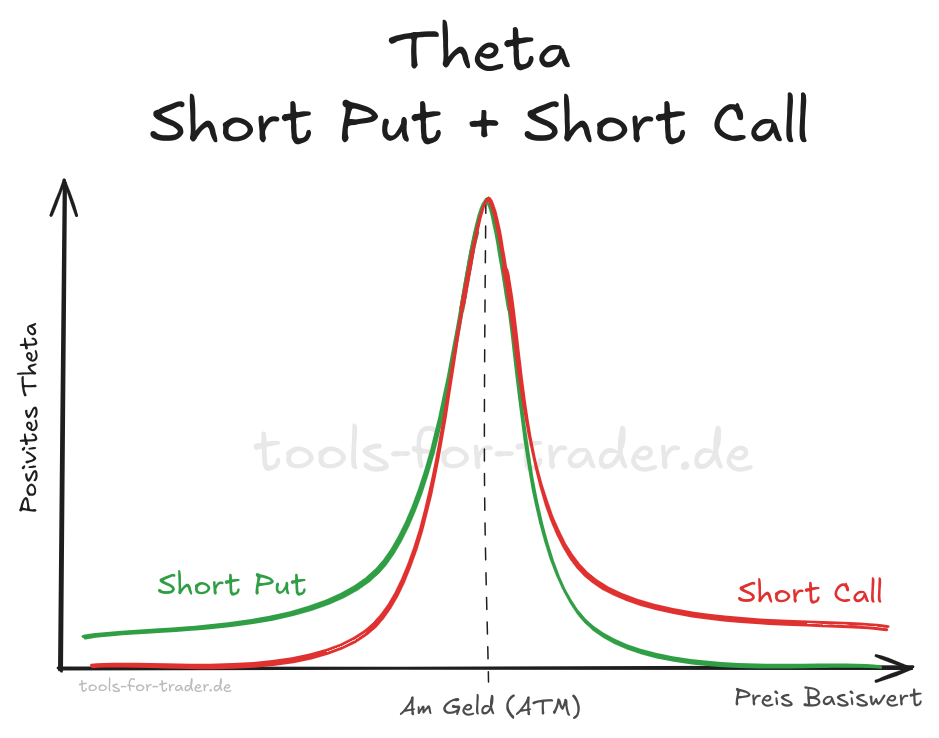

Der Zeitwertverfall Theta einer Option ist abhängig vom Delta der Option. Liegt eine Option am Geld, so hat diese den höchsten Zeitwertverfall. Verkäufer der Option vereinnahmen hier somit den höchsten Zeitwertverfall. Käufer einer Option verlieren diesen.

Bei short Optionen ist Theta positiv. Bei long Optionen ist Theta negativ.

Je weiter die Option aus dem Geld liegt, desto geringer ist der Zeitwertverfall Theta.

Optionen, die bereits leicht im Geld liegen (Delta > 0.5 bzw. < -0,5), verlieren schnell ihr Theta. Die Optionen erhalten denn immer schneller an intrinsischen Wert, bis schließlich der Zeitwert bei null liegt.

Je nach Basiswert, impliziter Volatilität und Laufzeit der Option können weit aus dem Geld liegende Optionen immer noch einen beträchtlichen Zeitwert und auch Zeitwertverfall aufweisen. Dies liegt daran, dass der Markt auch größere mögliche Preisausreißer des Basiswerts in den Optionspreis einpreist.

Bei Aktien finden wir häufig eine Put-Skew, sodass aus dem Geld liegende Puts höher eingepreist werden, als aus dem Geld liegende Calls mit demselben Delta.

Bei Commodities (Rohstoffen) oder Meme-Aktien finden wir häufig auch eine Call-Skew, die Ausreißer nach oben einpreist.

Daher können die Zeitwertverfall-Kurven bei unterschiedlichen Basiswerten völlig unterschiedlich aussehen.

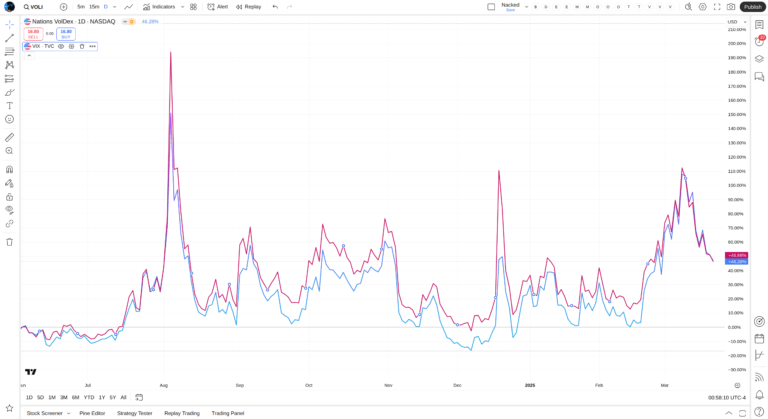

Einfluss der Volatilität auf Theta

Bei einem Anstieg der Volatilität preist der Markt größere Preisbewegungen ein. Dies wiederum führt dazu, dass dieselben Deltas der Option dann weiter um den Preis des Basiswerts gestreut sind. Der Markt preist einen breiteren Bereich an möglichen Preisbewegungen des Basiswerts ein. Dadurch verfällt der Wert der Option langsamer. Der Zeitwertverfall (siehe Zeitverfall Theta) wird geringer. Gleichzeitig nimmt der Zeitwert der Option zu.

Auf der anderen Seite führt ein Abfall der Volatilität dazu, dass dieselben Deltas näher am Preis des Basiswerts liegen. Der Markt preist nun geringere Preisbewegungen des Basiswertes ein. Dadurch steigt der Zeitwertverfall der Option an. In diesem Szenario nimmt der Zeitwert der Option ab, aber die Option verliert noch schneller an Wert.

Die beschriebenen Szenarien sind unter der Annahme, dass alle anderen Marktbedingungen gleich bleiben.

Theta beim Optionshandel in der Praxis

Als Stillhalter vom Zeitwertverfall profitieren

Mit börsengehandelten Optionen können wir ein regelmäßiges Einkommen (Cashflow) an der Börse generieren.

Als Verkäufer einer Option generieren wir Cashflow mit dem Zeitwertverfall der Option. Wir sprechen davon, uns als Stillhalter zu platzieren. Dabei wetten wir darauf, dass der Preis des Basiswerts ein bestimmtes Level nicht erreicht. Bleiben die Marktbedingungen während der Laufzeit der Option annähernd gleich, führt der Zeitwertverfall Theta zu einer stetigen Entwertung der Option. Wir können die Option verfallen oder später günstiger zurückkaufen. Da wir bereits beim Verkauf der Option die Prämie der Option vereinnahmt wird, generieren wir damit bereits Cashflow.

Mit dem regelmäßigen Verkauf von Optionen lässt sich also Einkommen generieren.

Wichtig hierbei zu beachten: Um langfristig erfolgreich Optionen zu handeln ist eine persönlich abgestimmte Strategie notwendig. Dies beinhaltet unter anderem einen ausführlichen persönlichen Tradingplan, der unter anderem die eigenen Strategien, aber auch Risiko- und Portfoliomanagement im Detail definiert.

Theta als Kennzahl für das Risikomanagement

Theta kann als Kennzahl für das Risikomanagement des eigenen Portfolios genutzt werden.

Da der Zeitwertverfall Theta unmittelbar mit dem Delta der Option verknüpft ist, lässt sich anhand des Portfolio-Theta das Risiko des Portfolios abschätzen.

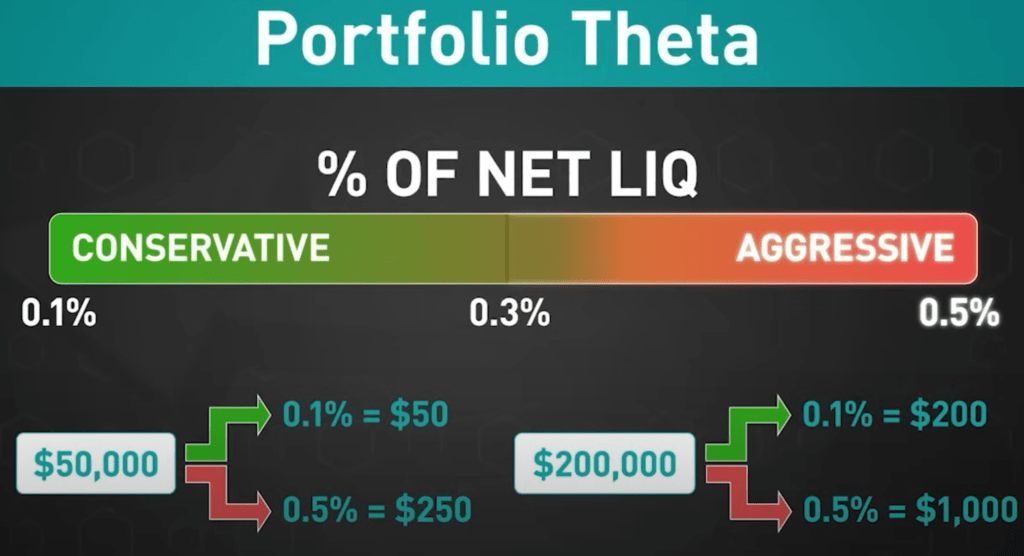

Beim Portfolio-Theta handelt es sich um die Summe aller Options-Thetas im Portfolio.

Tastylive hat hierzu diverse Studien durchgeführt und Dr. Jim Schulz die Ergebnisse und Guidelines zusammen gefasst.

Dabei schlägt Tastylive folgendes vor. Das Portfolio-Theta sollte:

- mindestens 0,1% und

- maximal 0,5%

des Portfoliowerts (NLV – Net Liquidation Value) zu betragen. Mit einem geringeren Portfolio-Theta als 0,1% lässt sich langfristig kein Geld verdienen. Auf der anderen Seite führt ein höheres Theta als 0,5% zu einem deutlichen höheren Risiko und höherer Portfolio Volatilität. Ein zu hohes Portfolio-Theta enthält verstecktes Gamma-Risiko.

Konservative Anleger sind mit einem Portfolio-Theta zwischen 0,1% und 0,3% gut platziert, während aggressivere Trader ein Fenster zwischen 0,3% und 0,5% nutzen können.